Добрый день, уважаемые читатели финансового журнала «сайт»! Сегодня поговорим о выгодном ипотечном кредите (дешевой ипотеке).

Из представленной статьи вы узнаете:

- Какие условия ипотечного кредита можно назвать выгодными;

- У кого есть возможность оформить льготную ипотеку;

- На какие параметры следует обращать внимание, выбирая выгодный ипотечный кредит;

- Где (в каком банке) выгоднее взять ипотеку;

- Кто поможет получить самую выгодную ипотеку.

В конце публикации приводятся ответы на часто задаваемые вопросы об ипотеке.

Представленная информация будет полезна тем, кто планирует купить жилье в ипотечный кредит и подбирает лучшие условия. Если вы относитесь к этой категории, не теряйте времени, читайте нашу статью прямо сейчас!

Эта публикация о выгодной/дешевой ипотеке: как ее выбрать, где выгоднее взять, в каком банке можно оформить под низкий процент

В нашей стране ипотека стала единственным вариантом, который позволяет переехать в собственное жилье сегодня, не тратя время и силы на накопление денег в размере стоимости квартиры. На нашем сайте есть отдельная статья о том, своими силами и стать обладателем собственного жилья.

Во всем мире ипотека с залогом недвижимости пользуется популярностью в качестве способа приобретения жилья уже много лет. В нашей же стране такой вариант покупки квартиры стал развиваться только 15 лет назад.

Тем не менее, уже достаточно большое количество российских граждан успело воспользоваться ипотекой. Более того, многие уже даже смогли успешно погасить такие кредиты.

1.1. Основные особенности займов под залог недвижимости

Основными характеристиками ипотеки являются:

- Целевой характер. То есть средства, полученные в ипотеку, можно потратить только на покупку недвижимости . Гораздо реже их выдают на строительство .

- Недвижимость остается в залоге у банка, несмотря на то что при покупке она переходит в собственность заемщика. То есть до тех пор пока не будет полностью погашен ипотечный кредит, невозможно будет продать или подарить недвижимость без уведомления банка. Нередко даже на то, чтобы прописать здесь родных, требуется отдельное разрешение.

- Длительный срок. Чаще всего ипотеку выдают минимум на 5 лет . Максимальный срок может превышать 30 . Тут все во многом зависит от возраста заемщика.

Можно выделить ряд преимуществ ипотеки:

- высокая скорость получения денег и покупки квартиры, особенно это касается оформления через профессионалов, так называемых брокеров ;

- большое количество программ на рынке, выбор которых зависит от конкретной ситуации;

- выгодный вариант для вложения средств.

Выбирая между арендой и ипотекой , следует понимать, что квартиры со временем практически никогда не падают в цене. Более того, арендные платежи нередко растут, а платежи по ипотеке чаще всего остаются неизменными .

Получается, что в долгосрочной перспективе аренда обычно обходится дороже, чем гашение займа за собственное жилье.

Естественно, что помимо преимуществ у ипотечных кредитов есть и недостатки . Основными являются последствия, которые наступают в случае невозможности выплатить ипотечный кредит. Иными словами, в подобных ситуациях кредитная организация имеет право забрать предмет залога .

Не стоит забывать и о том, что получить кредит не так уж и просто. Для этого следует соответствовать определенным требованиям кредитных организаций, которые предъявляются к заемщикам по ипотечным кредитам.

Основные требования к заемщику в большинстве кредитных организаций одинаковы:

- минимальный возраст 21 год, максимальный – примерно 40 -45 ;

- качественная кредитная репутация;

- стабильное место работы;

- достаточный ежемесячный доход.

Только при одновременном выполнении всех необходимых условий соискатель может рассчитывать на положительное решение по ипотеке.

В отдельной статье мы также писали, как и без отказа и какие банки готовы дать займ в таком случае.

1.2. Какую ипотеку можно считать выгодной

Каждый знает, что при ипотеке приходится жить в долг в течение длительного периода. Итогом становится значительная сумма переплаты . Именно поэтому, те, кто желают купить квартиру в кредит, очень остро реагируют на словосочетание выгодная ипотека .

Сумма ипотечного кредита обычно довольно внушительная. В сочетании с солидным сроком займа, а также различными комиссиями и выплатами на страховку это дает огромную переплату , которая обычно минимум в 2 раза превышает первоначальную сумму займа.

Основной целью при выборе программы кредитования в таких условиях становится поиск как можно более выгодной ипотечной программы.

Важно понимать , что далеко не всегда самой выгодной ипотекой можно назвать ту, по которой минимальная ставка. Очень редко банк соглашается на снижение прибыли. Поэтому чаще всего потери, связанные со снижением ставки, кредитная организация возмещает путем взимания различных комиссий .

Многие считают выгодным для себя вариант . С одной стороны, нет необходимости ждать и копить. Но не стоит забывать , что выплатить эту денежную сумму придется в любом случае.

При этом, так как она будет включена в выдаваемый кредит, на нее также будут начисляться проценты. В конечном итоге переплата окажется намного больше, чем при внесении первоначального взноса.

Профессиональные финансисты сходятся во мнении, что выгодная ипотека – понятие относительное . Его параметры определяются личным мнением заемщика, а также финансовых обстоятельств, сложившихся в данный момент.

На самом деле, если внимательно изучить характеристики ипотечных программ, большинство преимуществ перестают быть таковыми. В то же время те условия, которые кажутся неудобными, а также наименее выгодными, на самом деле оказываются наиболее подходящими и лучшими в конкретных условиях.

Чаще всего наибольшую выгоду от ипотеки получают те, кто идет на определенные жертвы, чтобы получить, казалось бы незначительные преимущества.

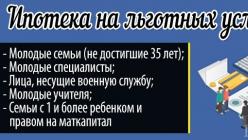

2. У кого есть право получить ипотеку на льготных условиях? 📑

Если все-таки рассматривать ипотеку с точки зрения выгоды, ее могут получить те, у кого есть право на оформление кредита на льготных условиях .

Традиционно выделяют следующие категории льгот:

- пониженная ставка по ипотечному кредиту;

- отсутствие необходимости вносить первоначальный взнос;

- кредитные каникулы – при наступлении определенных событий (например, рождении ребенка) заемщику разрешается не выплачивать кредит в течение 1 -3 лет.

Целью оформления ипотечных кредитов на льготных условиях является возможность приобретения жилья малообеспеченными гражданами .

Кто может получить ипотеку на льготных условиях — основные категории граждан

Льготные кредиты предоставляются следующим категориям заемщиков:

- Молодые семьи – оба супруга не достигли возраста 35 лет;

- Молодые специалисты;

- Лица, несущие военную службу;

- Молодые учителя;

- Семьи, в которых более одного ребенка и есть право на материнский капитал.

Кстати, военнослужащим положена ипотека в размере 2,4 миллиона рублей , которую они не оплачивают. Все платежи за них вносит Министерство обороны.

Таким образом, льготные программы ипотечного кредитования имеют целый ряд преимуществ . Однако существуют и недостатки , среди которых в первую очередь называют отсутствие возможности приобрести любое жилье .

Обычно льготникам приходится выбирать из квартир от конкретного застройщика, которые возводятся в перспективных, но непопулярных районах. При этом нередко можно купить только недвижимость с долевым участием . Подробнее о , военнослужащих и прочих работников бюджетной сферы читайте в одной из наших прошлых статей.

Что необходимо учесть при поиске выгодного ипотечного кредита — важнейшие факторы, влияющие на «выгодность» ипотеки

3. Как выбрать выгодный ипотечный кредит — 6 основных условий, на которые нужно обратить особое внимание 📊

Чтобы понять, какая ипотека самая выгодная, важно проанализировать и сравнить существующие на рынке предложения.

Следует помнить, что договор ипотечного кредитования требует от заемщика максимального внимания. Следует тщательно изучить весь текст, особенно так называемый мелкий шрифт.

- валюта кредита;

- величина первоначального взноса;

- процентная ставка;

- наличие страховок и сумма платежей по ним;

- размер комиссий;

- особенности досрочного гашения.

Условие 1. Валюта кредита

Нередко банки стараются заманить клиентов на оформление ипотеки в иностранной валюте , снижая процентные ставки по подобным займам. Специалисты не рекомендуют поддаваться такому соблазну.

Срок ипотечных кредитов очень велик, за это время национальная валюта может обесцениться на столько, что размер выигрыша на ставках окажется несущественным . Более того, в нашей стране курс иностранных валют нередко изменяется непредсказуемо. Итогом становятся сложности с гашением ипотеки .

Тем не менее, в некоторых ситуациях все-таки выгоднее брать ипотеку в иностранной валюте. Это характерно для тех случаев, когда основной доход рассчитывается в этой денежной единице.

Условие 2. Величина первоначального взноса

Чаще всего ипотека оформляется с первоначальным взносом . Этот показатель отражает информацию о том, какую сумму заемщик должен внести, как только договор будет подписан.

Традиционно размер первоначального взноса рассчитывается в диапазоне от 10 до 30 % от общей стоимости квартиры.

В денежном выражении сумма получается немаленькая. Некоторым накопить ее бывает непросто. Однако по сути она демонстрирует кредитной организации, что намерения у заемщика самые серьезные. Тот, кто сумел собрать деньги на первоначальный взнос, наверняка сможет оплачивать в дальнейшем сумму долга по ипотеке.

Некоторые заемщики тратят время на поиски кредитных программ с минимальным или и вовсе нулевым первоначальным взносом. При этом они забывают, что подобные кредиты зачастую выдаются с менее выгодными прочими условиями .

Более того, выплатить эту сумму придется в любом случае. Только с учетом начисляемых процентов она окажется намного больше.

Условие 3. Процентная ставка

Несмотря на то, что специалисты не рекомендуют ставить процентную ставку во главу угла, большинство заемщиков именно на нее обращают внимание в первую очередь. Однако далеко не всегда этот параметр оказывается наиболее значимым.

Большинство кредитных организаций прекрасно умеют играть на психологии заемщика. Чтобы привлечь его внимание, банки устанавливают минимальную ставку . При этом вполне естественно, что ни одна кредитная организация не будет переживать об экономии клиентов больше, чем о собственной выгоде.

Поэтому не стоит подкупаться на обещание низкого процента. Вполне возможно, что при дальнейшем изучении всех параметров ипотечной программы станет ясно, что это всего лишь трюк для привлечения большего количества клиентов.

Более того, нелишним будет знать, что на данный момент в России средняя ставка по ипотеке составляет 12-15 процентов годовых. При обещании меньшего процента стоит изучать прочие условия еще более тщательно .

Условие 4. Наличие страховок и размер платежей по ним

Некоторые заемщики забывают о наличии страховок при оформлении ипотечных кредитов. Между тем, этот параметр оказывает существенное влияние на размер будущей переплаты.

Законодательно установлено, что в обязательном порядке страхуются платежи по кредиту . От всех остальных видов страховых программ заемщик имеет право отказаться.

Обратите внимание! Нередко именно согласие клиента на добровольное страхование влияет на размер ставки по ипотеке.

Для кредитных организаций важно, чтобы риск от выдачи займа был как можно ниже. Чтобы обезопасить себя, они всеми возможными способами стараются убедить клиентов застраховать не только платежи, но и здоровье , работоспособность , а также сам объект недвижимости .

В этих условиях заемщику следует тщательно анализировать выгоду от согласия на определенные страховки.

Условие 5. Размер прочих комиссий

Нередко заемщики не уделяют наличию комиссий при оформлении ипотеки должного внимания. Между тем, существуют различные виды дополнительных платежей , которые оказывают влияние на процентную ставку, а также переплату по ипотеке.

Зачастую первой комиссией, с которой сталкивается заемщик, является платеж за оформление и выдачу ипотеки . В некоторых банках действует несколько программ кредитования, которые отличаются размером этого платежа (обычно от 1 до 4 % от суммы кредита). При этом чем выше комиссия, тем ниже процентная ставка .

Далеко не каждый может сразу понять, какой вариант выгоднее. Чтобы определить это, придется сравнить размер комиссии с переплатой за весь срок кредитования. Только после этого можно сделать верный выбор.

Комиссия за выдачу ипотеки – далеко не единственная. Для каждой программы кредитования следует выяснять о наличии дополнительных платежей и тщательно анализировать их влияние на выплаты.

Так, заемщики нередко забывают о существовании комиссий за ведение счета . Между тем, они взимаются ежемесячно . В результате выгода от снижения процентной ставки нередко оказывается несущественной или вовсе отсутствует.

Чтобы не оказалось, что по ипотеке присутствуют неожиданные переплаты, следует внимательно изучить все условия договора еще ДО его подписания.

Зачастую информация о дополнительных платежах указывается в середине внушительного объема соглашений. В итоге заметить ее бывает непросто.

Важно также внимательно смотреть, как часто придется платить тот или иной платеж – один раз в год или ежемесячно.

Условие 6. Особенности досрочного погашения

Не менее важным параметром ипотеки является возможность погасить ее досрочно . Многие заемщики прилагают максимум усилий, чтобы снять с себя груз платежей как можно быстрее. Однако для банков это не является выгодным, ведь они лишаются получать прибыль от выданного кредита в будущем.

Такое положение дел приводит к тому, что некоторые кредитные организации стараются ограничить возможность погасить ипотеку досрочно. Они назначают комиссии за подобные действия, а также не допускают их в течение определенного периода времени.

Тем не менее, большинство банков предлагают клиентам возможность досрочного гашения ипотеки. При этом существует 2 варианта:

- Погасить оставшуюся сумму долга;

- Внести только часть.

Оба этих способа позволяют постепенно снижать размер переплаты по ипотеке. Именно поэтому возможность досрочного погашения можно расценивать как признак выгодного ипотечного кредита.

Таким образом, существует целый ряд параметров, которые оказывают существенное влияние на выгодность ипотечных программ. Анализировать их следует комплексно . Только так можно определить, какой вариант стоит предпочесть.

4. Нюансы выгодной ипотеки + мнение профессионалов о том, выгодно ли брать ипотеку сейчас 🔔

Если говорить о том, выгодно ли брать ипотеку сейчас, когда экономическая ситуация в России и в мире отличается крайней нестабильностью, то в этих условиях финансисты вовсе не отговаривают от оформления ипотечных договоров. Но они акцентируют внимание граждан, что программу кредитования стоит выбирать максимально тщательно. В принципе это правило актуально в любом временном периоде.

Огромное количество россиян попали в ловушку. Они польстились на заманчивые ставки и взяли кредит на покупку жилья в иностранной валюте.

При этом разница в годовой ставке не такая уж и большая — порядка 2 -3 % . Казалось бы, в пересчете на большой размер кредита в рублях переплата будет существенной. Но никто не застрахован от скачков курса при валютной ипотеки.

Так, в 2016 году в России стоимость иностранных валют выросла примерно в 2 раза . В итоге те, кто взял ипотеку в рублях, продолжают вносить фиксированный ежемесячный платеж. В то же время у тех, кто оформил кредит в валюте, он вырос пропорционально курсу, то есть в 2 раза.

Подобные ситуации повторялись не раз. Итогом становится крайне затруднительное положение заемщика, когда платить ипотеку становится невозможно.

Специалисты называют и другие , которыми банки заманивают клиентов. Они выглядят весьма привлекательными, но на практике не приносят заемщикам реальной выгоды. Далее опишем самые распространенные из них.

1) Плавающая процентная ставка

Нередко сотрудники банка стараются убедить своих клиентов в том, что плавающая процентная ставка по ипотечному кредиту является невероятно выгодным параметром для заемщика, так как она гарантирует изменение размеров платежей в зависимости от рыночной ситуации. На практике все риски от изменения экономической ситуации ложатся на плечи заемщиков.

Обратите внимание! Некоторые специалисты сравнивают по степени опасности ипотеку с плавающей ставкой с той, которая оформляется в иностранной валюте.

Кроме того, аналитики утверждают, что в ближайшем будущем улучшения экономических показателей, к которым привязывается ставка, не предвидится.

Помимо этого, специалисты прогнозируют дальнейший рост уровня инфляции. Для заемщиков это обернется ростом плавающей ставки . Следует иметь в виду, что такое увеличение не ограничивается абсолютно ничем, поэтому в результате для должника это может обернуться ситуацией, когда оплачивать кредит будет невозможно.

Бытует мнение , что плавающая процентная ставка выгодна при оформлении ипотеки на небольшой срок. То есть, если оплатить кредит в течение 5 лет, это не грозит неприятностями. Более того, удастся сэкономить на размере переплаты.

Но история говорит об обратном. Многие заемщики, которые в 2006 году брали ипотеку с плавающей ставкой, были намерены рассчитаться по ней в максимально сжатые сроки. Однако в 2008 году наступил экономический кризис , который привел в значительному росту ставок по таким займам. Как следствие, надежды не оправдались, а платеж значительно вырос.

2) Снижение процента по ипотеке в будущем

В последнее время на рынке ипотечного кредитования появились программы, которые обещают заемщикам за определенную комиссию снижение процента в дальнейшем.

На практике за такую возможность приходится платить огромные суммы. Обычно комиссия составляет 2 -7 % от общей суммы, полученной в ипотеку.

Банки приводят расчеты, которые убеждают клиентов, что экономия от подобных снижений ставки будет существенной.

На практике большинство заемщиков стремится погасить ипотеку как можно быстрее. В этом случае экономия теряет смысл. Поэтому профессионалы не рекомендуют переплачивать лишние деньги за подобные условия.

3) Рефинансирование ипотеки

В настоящее время все больше кредитных организаций предлагают оформить ипотеку с комбинированной ставкой . В этом случае первоначально кредит оформляется по пониженной ставке, а по истечении определенного периода будет проведено .

С одной стороны, для заемщика существует определенная выгода рефинансирования, которая заключается в получении более выгодных условий . В итоге оформляя ипотеку, клиент надеется, что на первом этапе получит выгоду от низкой ставки, а впоследствии рефинансирует кредит по среднерыночным процентам.

На практике банки в случае снижения для них выгоды, неохотно предоставляют рефинансирование . В итоге в большинстве случаев заемщикам не дают возможности реализовать это право.

Чаще всего заемщикам не предоставляются лучшие условия по ипотеке, они просто получают кредит с плавающей ставкой .

Следует учесть , что вначале по ипотеке всегда оплачиваются только проценты, сумма же основного долга остается практически нетронутой. В результате уровень переплаты практически не отличается от традиционного кредита, а обещание экономии остается не больше, чем рекламным трюком.

Таким образом, оформляя ипотеку, заемщик должен тщательно подбирать ее условия. Сегодня на рынке предлагается огромное количество разнообразных программ, большая часть которых заманивает клиентов не существующей возможностью сэкономить.

Не стоит верить подобным обещаниям на слово. Лучше изучить мнение профессионалов по поводу тех или иных предложений.

5. В каком банке самая выгодная ипотека — обзор ТОП-5 банков где выгоднее взять ипотеку 💸

Сегодня ипотеку можно оформить практически в любом банке. При этом на рынке кредитования можно найти немало интересных и довольно выгодных программ.

Самостоятельно выбрать лучшую из них бывает непросто. Поэтому лучше всего использовать рейтинги, составленные специалистами.

В таблице представлены банки с наиболее выгодными условиями кредитования:

| № | Кредитная организация | Название кредитной программы | Максимальный размер кредита | Максимальный срок | Ставка |

| 1. | Московский кредитный банк | Ипотека с господдержкой | 8 миллионов рублей | 20 лет | 7-12% |

| 2. | Примсоцбанк | Назначь свою ставку | 20 миллионов рублей | 27 лет | 10% |

| 3. | Сбербанк | Приобретение готового жилья для молодых семей | 8 миллионов рублей | 30 лет | 11% |

| 4. | ВТБ 24 | Больше метров – меньше ставка (приобретение крупногабаритных квартир) | 60 миллионов рублей | 30 лет | 11,5% |

| 5. | Россельхозбанк | Для надежных клиентов | 20 миллионов рублей | 30 лет | 12,5% |

Следует иметь в виду, что на минимальную ставку можно рассчитывать при оформлении ипотеки с господдержкой.

6. К кому обратиться за помощью в оформлении выгодных ипотечных кредитов – помогут ипотечные брокеры 📃

Далеко не каждому под силу разобраться во всех особенностях ипотечных программ. У многих на подобный анализ уходит огромное количество времени.

Однако нет никакой гарантии, что потратив дни и недели на поиск самых выгодных условий, удастся оформить наиболее подходящий вариант с минимальной переплатой.

Чтобы выплата ипотеки не превратилась в пытку, следует обратиться к помощи профессионалов .

Анализом существующих на рынке предложений, а также выбором идеальной программы для конкретных условий занимаются ипотечные брокеры .

Популярные московские ипотечные брокеры это: «Кредитная Лаборатория», «Азбука жилья», «Служба Кредитных Решений», «Флэш Кредит»

В мегаполисах подобные функции выполняют целые специализированные организации. Но даже в небольших городах можно найти ипотечного брокера. Чаще всего они работают в популярных агентствах недвижимости.

7. Часто задаваемые вопросы (FAQ) 📢

Тема ипотечного кредитования обширна и многогранна, поэтому зачастую у тех, кто ищет лучшую программу, возникает огромное количество вопросов.

Далеко не всегда есть возможность тратить время на поиски ответов в интернете. Чтобы облегчить жизнь нашим читателям, мы даем ответы на самые распространенные вопросы.

Вопрос 1. Как выгодно взять ипотеку на жилье?

Чтобы оформить ипотечный кредит максимально выгодно, потребуется, прежде всего, провести тщательный анализ программ, предлагаемых в городе проживания будущего заемщика. Более подробно о том, на квартиру, дом либо земельный участок, мы уже рассказывали в прошлой статье.

При этом следует обращать внимание на целый ряд показателей, основными среди которых являются:

- сумма займа;

- срок, на который планируется оформить ипотеку;

- процентная ставка.

Не стоит забывать и о различных комиссиях , а также страховках .

При поиске выгодной ипотеки следует сначала обратить внимание на программы в банках, где будущий заемщик уже является клиентом . Это может быть кредитная организация, на карту которой заявитель получает заработную плату, или где был оформлен и успешно погашен другой кредит.

К названным категориям клиентов кредитные организации обычно относятся более лояльно. Кроме того , именно в этих случаях можно рассчитывать на более выгодные условия, например, снижение процентной ставки .

Рассчитывать на более выгодные условия по ипотечному кредиту могут также те, кто имеет существенную сумму для первоначального взноса . Если у заемщика имеется 50 % стоимости квартиры, банк предложит ему минимальную ставку.

И наоборот, при отсутствии или незначительности первоначального взноса ставка по кредиту будет максимальной . Это правило позволяет кредитным учреждениям застраховать риски невозврата средств, а также наступления краха в экономике.

Еще одним показателем, который оказывает существенное влияние на выгодность ипотеки, является срок займа . С одной стороны оформление ипотечного кредита на максимальный срок ведет к тому, что ежемесячный платеж будет небольшой. В результате заемщику будет гораздо легче исполнять обязательства.

Узнайте, какой банк одобрит Вам ипотеку

8 из 10 заявок - одобряют!

Cервис позволяет подобрать для Вас наиболее подходящий банк и повысить шансы на одобрение заявки!

Решение по заявке в течение пары часов!

Никаких очередей и походов в банк

Вы просто заполняете анкету и ждете звонка от сотрудников банка, находясь дома, в гостях или даже в кафе!

В каком банке лучше взять ипотеку? В 2018 году этот вопрос вновь стал актуальным, так как российская экономика постепенно выходит из кризиса, доходы населения увеличиваются, а рынок недвижимости оживает.

С 2015 года правительство России ведет политику формирования выгодных условий по ипотеке. Для начала Центробанк снизил базовую ставку, что повлекло за собой снижение переплаты по ипотечным кредитам.

Еще одна мера – создание специальных государственных программ, благодаря которым можно взять жилищный займ на выгодных условиях.

Нужно лишь выяснить, в каком банке лучше взять ипотеку, ознакомиться с требованиями банков и условиями оформления.

В каком банке лучше взять жилищный займ? На что обратить внимание?

Задаваясь вопросом, в каком банке лучше взять ипотеку, нужно обращать внимание не только на репутацию банка, но и на параметры кредитования.К ним относятся:

1. Процентная ставка;

2. Размер первоначального взноса;

3. Срок;

4. Тип выплаты.

Средний размер переплаты по жилищному займу варьируется от 9,5 до 15%. Логично, что привлекательнее, выглядит ставка размером 9,5%. И, кажется, ясно, в каком банке лучше взять ссуду.

Однако на практике к ней прибавляются расходы за обслуживание ссуды или за ее оформление, а также оплата страховки.

Чтобы узнать окончательный размер переплаты, нужно взять по внимание все расходы. В идеале ставка по ипотеке должна находиться в пределах 11-13% годовых.

Первоначальный взнос – обязательное условие оформления ипотеки во многих банках. Его минимальный размер составляет 20%.

По специальной программе от Сбербанка для семей с детьми условия лучше – размер первоначального взноса равен 10%.

Кажется, что уже ясно, в каком банке лучше взять займ. Но часто сумма первоначального взноса влияет на размер ставки. Чем больше денег было внесено на счет, тем меньше будет ставка.

Обдумывая, в каком банке лучше оформить займ на покупку недвижимости, учитывайте все перечисленные параметры.

Ипотека – это кредит, который выдается на продолжительный срок 30-50 лет. При этом эксперты говорят, что лучше оформлять ипотеку на 10-12 лет. Это сократит размер переплаты.

В России распространена практика погашения ипотеки равными платежами – аннуитетная схема. Она выгодна и банку, и заемщику.

В каком банке лучше взять жилищный займ? ТОП-5

1. Сбербанк;2. «ВТБ 24»;

3. «Тинькофф»;

4. «Бинбанк»;

5. «Россельхозбанк» .

Сбербанк

По статистике, на вопрос, в каком банке лучше взять ипотеку, каждый третий россиянин твердо утверждает – в Сбербанке.Крупнейший банк страны действительно считается лидером по выдаче жилищных займов. По итогам марта 2017 года общий объем выданных кредитов на покупку квартир и домов составил 167 000 000 рублей.

Не зря люди, отвечая на вопрос, в каком банке лучше взять ссуду, называют Сбербанк. Он предлагает разнообразные программы. В линейке представлено 6 программ. Две из них могут взять специальные клиенты: молодые семьи и военнослужащие.

Общие условия ипотеки от Сбербанка:

Сумма – 60-80% от стоимости жилья;

Срок – 30 лет (20 лет для участников НИС);

Ставка – 9,5% (минимальная).

Востребованной среди граждан является ипотека на приобретение готового жилья. Этот займ можно взять по базовой ставке 10,5%. Ставка в размере 9,5% действует в рамках акции для молодых семей.

Если клиент не получает заработную плату в Сбербанке, к базовой ставке прибавляется 0,5%. При отказе от добровольного страхования жизни размер переплаты увеличивается еще на 1%.

Минимальная сумма кредита по программе составляет 300 000 рублей, а максимальная – 80% от стоимости жилья. Взять ипотеку можно на 1-30 лет. Первоначальный взнос составляет 20%.

«ВТБ 24»

Банк «ВТБ 24» также предлагает россиянам 6 программ ипотечного кредитования. Здесь можно взять кредит на новое жилье, вторичное или оформить рефинансирование имеющегося жилищного кредита.Среди 6 действующих программ эксперты выделяют ипотеку на покупку первичной недвижимости.

Условия по ней следующие:

Ставка – от 10,7%;

Размер – 60 000 000 рублей;

Срок – 30 лет.

В отличие от Сбербанка, в «ВТБ 24» размер первоначального взноса составляет всего 10%. Чтобы взять кредит, достаточно оставить онлайн-заявку на сайте.

Она будет рассмотрена в течение 4-5 дней. Если решение по ней будет положительным, останется посетить отделение банка, чтобы предъявить документы и подписать договор.

«Тинькофф»

На вопрос, в каком банке лучше взять ипотеку через интернет, можно ответить – «Тинькофф». Он прославился тем, что работает с клиентами в удаленном режиме.Банк ежедневно оформляет десятки кредитных карт. При этом в его портфеле имеется сразу 4 ипотечное программы.

А именно:

На покупку первичной недвижимости;

На покупку вторичного жилья;

На покупку дома или таунхауса;

На покупку комнаты или доли на вторичном рынке.

Общие условия предполагают сумму – 99 000 000 рублей, срок кредитования – 30 лет, ставку – 8,75% и первоначальный взнос – 10%. Статистика показывает, что большинство россиян обращаются в «Тинькофф» за кредитом для покупки первичной недвижимости. Они считают, что в этом банке лучше условия.

Связано это с минимальным первоначальным взносом в размере 15% и ставкой – 8,75%.

«Бинбанк»

«Бинбанк» - крупный банк России также предлагает несколько видов ипотеки. Здесь можно взять кредит на покупку нового или вторичного жилья, дом или комнату.Вот в каком банке граждане чаще всего оформляют кредит на строящееся жилье.

Его можно взять на следующих условиях:

Срок – 3-30 лет;

Первоначальный взнос – 20% (если при оформлении ипотеки используется материнский капитал, размер первоначального взноса снижается до 10%);

Сумма – 20 000 000 для Москвы и Санкт-Петербурга и 10 000 000 для остальных регионов;

Ставка – 9,5%.

Если первоначальный взнос составляет 50%, ставка равна 9,5%, при 30-49% - 9,75%, при 20-29% - 10%. При подтверждении дохода с помощью справки по форме финансового учреждения ставка увеличивается на 0,5 п.п. и на 0,7 п.п. при отказе от страхования жизни.

Если вы уже определились, в каком банке лучше взять ипотеку, то подавайте заявку в офисе банка. Это повышает шансы на ее одобрение.

«Россельхозбанк»

«Россельхозбанк» предлагает общую программу ипотечного кредитования. Средства, взятые в кредит, можно потратить на покупку вторичного и первичного жилья, земельного участка или дома.Ипотека можно взять в размере 20 000 000 рублей на срок до 30 лет. Размер первоначального взноса варьируется от 15 до 30%.

Ставка определяется индивидуально. Она зависит от предназначения кредита и статуса клиента. Минимальная ставка составляет 9,5%, а максимальная – 12%.

При оформлении ипотеки в «Россельхозбанке» обязательным является страхование недвижимости. Страховка на жизнь клиента оформляется добровольно. При необходимости расходы на страховку покрываются из кредита.

Исходя из перечисленных выше условий, можно определить, в каком банке лучше взять жилищный займ.

Что лучше: ипотека или рассрочка?

Однозначно ответить, что лучше, невозможно. Одним гражданам выгоднее оформить долгосрочный кредит и постепенно выплачивать долг по нему. Другие рассматривают вариант рассрочки как наиболее экономный.Ипотека лучше подходит тем, у кого есть первоначальный взнос и уверенность в стабильном доходе. Рассрочка предназначена для граждан, которые смогут за 1-2 года полностью погасить стоимость жилья.

Рассрочку предлагают застройщики жилых комплексов. Они используют подобный формат оплаты с целью быстрее распродать квартиры.

Покупая жилье в рассрочку, не нужно доверять словам застройщика. Следует зарегистрировать сделку нотариально, прописав все права и обязанности. Это исключит недоразумения в будущем.

Если вы ищите, в каком банке лучше взять жилищный займ, не стоит опираться только на ставку. Следует обращать внимания на комиссии и надбавки. Вот тогда можно объективно сказать, в каком банке лучше кредитоваться.

Узнав, в каком банке лучше взять ипотеку, еще раз проанализируйте все плюсы и минусы кредита, оцените свои финансовые возможности, только потом подавайте заявку.

Большинство семей пользуются ипотечными кредитами, чтобы приобрести жилье. Потому стоит изучить, какие банки предлагают самую выгодную ипотеку на вторичное жилье в 2017 году.

Где выгодно взять ипотеку на вторичное жилье

Наиболее значимым фактором при выборе программы ипотеки заемщики считают величину процентной ставки. Но иногда более выгодная ипотека на вторичное жилье будет хоть и с несколько большей ставкой, зато предоставит более привлекательные отдельные параметры: длительность, сумма, размер первого взноса и т.п.

Потому разбираться, какая самая выгодная ипотека нужно по совокупным факторам. При этом, нужно учитывать свои возможности. Так, для одного заемщика важно, чтобы по ипотеке не требовалось платить большой первичный взнос, для другого, чтобы была возможность получить весьма крупную ипотеку, а для третьего, чтобы не требовалось подтверждать свои доходы.

Оценивая предлагаемые параметры ипотеки, следует обращать внимание и на характеристики самого кредитора. Так, крупные государственные учреждения, работающие уже десятки лет, вызывают больше доверия и обладают высокой надежностью, в сравнении с мелкими частными структурами, недавно вышедшими на рынок. Хотя нередко последние предлагают более привлекательные ставки, чтобы привлечь клиентов. Но, поскольку фактор времени при ипотеке играет не последнюю роль, ведь договор оформляется на несколько лет или даже на десятки, то надежность и стабильность работы кредитора – важный критерий выбора.

С другой стороны, крупные организации, даже частные, заботятся о снижении риска потери выданных в кредит средств, потому более требовательно относятся к заемщикам. Это может выражаться в большем количестве требований к заявителям: минимальный и максимальный возраст, наличие стабильной работы, стаж. Также могут оформлять в ипотеку не все виды жилья, ориентируясь на их ликвидность, или навязывать страховку. В последнем случае при согласии на оформление полиса, зачастую предлагают скидку по ставке.

Систематически происходит улучшение тарифов по ипотечным продуктам. В 2017 году проценты по переплате понизились значительно, в сравнении с предшествующими 2-3 годами.

Ставки крупных банков по ипотеке в 2017 году

Обычно, самые выгодные ставки по ипотеке на вторичное жилье предлагают учреждения, которые могут позволить себе понести некоторые убытки с тем, чтобы сохранить привлекательность для клиентов и оставаться конкурентоспособными. К ним относятся государственные и частные структуры, надежно занимающие высокие пункты в рейтинге лучших и крупнейших банков РФ.

В 2017 году их условия выражены так:

- Сбербанк России: от 9,5%. Применяется надбавка 0,5% для лиц, не получающих зарплату в Сбербанке, 1% - при отсутствии полиса на жизнь, 1% - при невозможности подтвердить доход. Скидка 0,1% полагается при электронном оформлении сделки. : сумма – от 300 тыс. рублей, первоначальная оплата – от 15%, длительность – до 30 лет.

- ВТБ 24: от 11,25%. Прибавляется 0,5% для незарплатных клиентов и 1%, если не заключен комплексный договор страхования. Понижение возможно на 1% для квартир площадью более 65 кв.м. : от 600 тыс. рублей до 60 млн. на срок до 30 лет, взнос – от 10%.

- Альфа-Банк: от 10,24% (от 9,49% для зарплатных клиентов). Обратиться допустимо за ипотекой на вторичное жилье от 600 тыс. рублей на 30 лет и менее. Оплата первого платежа: от 15%.

- Газпромбанк: от 9,5% (от 10,5% - при отсутствии документов о доходе). Прибавляется по 0,5% для лиц, не получающих выплаты от работодателя через банк, и при покупке не у компании партнера. : от 0,5 млн. до 30 лет, от 10% собственных средств.

- Банк Открытие: от 10%. Увеличение по 0,5% для незарплатных клиентов и отсутствии НДФЛ-2, на 1% - если заемщик выступает ИП, на 2% - при отсутствии страхования титула на вторичное жилье, на 2% - при отсутствии полиса на жизнь. Можно получить от 0,5 млн. рублей на 5-30 лет, при внесении от 15% (от 10% - для получающих заработную плату через Открытие, от 20% - при невозможности подать НДФЛ-2).

При изучении характеристик заявителя, ему назначается индивидуальная процентная ставка. Она редко бывает минимальной. На более выгодные ставки в 2017 году можно рассчитывать, если оформлять ипотеку на небольшие сроки (до 5-10 лет), значительную часть от стоимости вторичного жилья выплатить из собственных денег (наибольшие скидки – при внесении от 50%), иметь положительную кредитную историю, предоставить полный пакет документов и т.п.

Самая выгодная ипотека на вторичное жилье

Но самая выгодная ипотека на вторичное жилье в 2017 году предлагается определенным социальным группам по программам, разработанным государством. Многие учреждения поддерживают одно или несколько направлений по реализации таких проектов. Также некоторые кредиторы разрабатывают собственные социальные ипотеки на вторичное жилье в 2017 году.

Самые выгодные ипотеки предлагаются по таким направлениям:

- Улучшение жилищных условий. Для граждан, проживающих в непригодных помещениях или в здании, состоящем на учете. Также если на каждого члена семьи приходится менее 18 кв.м., им полагается помощь государства, т.к. они не обеспечены необходимым количеством площади. Она выражается в предоставлении субсидии, которую можно пустить на выплату первичной оплаты за квартиру, и понижении тарифов в некоторых учреждениях.

- Молодая семья. Для супругов, чей возраст не превышает 35 лет, разработаны льготы (в Сбербанке, например, процент понижается на 0,5% - до 9%).

- Материнский капитал. Семьи, имеющие несколько детей и обладающие сертификатом, могут использовать денежные средства по нему на выплату первичного взноса, чтобы получить более выгодные условия, или на погашение ипотеки, даже если она была оформлена до появления детей.

- Военная ипотека. Являющиеся членами НИС военные вправе использовать накопленные на счету выплаты от государства на первое внесение за ипотеку, а из последующих поступлений выполнять погашение.

- Для граждан, служащих на оборонно-промышленных предприятиях, градообразующих, научных, на объектах культуры и т.п. на отдельных условиях.

Еще более выгодной ипотека на вторичное жилье в 2017 году становится, если оформить возврат налоговых вычетов. По закону, заемщики вправе получить 13% от стоимости жилья (в пределах 2 млн. рублей), если оформлены официально и с зарплаты выплачивают подоходный налог. Также можно получить 13% от выплаченных банку процентов.

Заключение

В поиске, где выгодная ипотека на вторичное жилье в 2017 году, стоит обратить внимание на предложения крупных кредиторов, и отдать предпочтение тому, в котором вы получаете выплаты от работодателя. Чтобы сделать ее еще более выгодной, предлагают оформить страховку, официально подтвердить свою платежеспособность, предоставить большую сумму в качестве первичного взноса и др. Самая выгодная ипотека реализуется с государственным участием по специальным проектам.

Большое количество сделок по покупке жилой недвижимости в Москве приходится на вторичный рынок. Они особенно актуальны для тех, кто приобретает жилье для проживания или сдачи в аренду, поскольку в готовые помещения можно вселиться сразу. И поскольку многие покупатели не имеют достаточно денег, чтобы полностью расплатиться с продавцами, банки предлагают ипотеку на вторичное жилье Москвы не менее активно, чем на новостройки.

На какие особенности обратить внимание при оформлении ипотеки?

Как и другие ипотечные продукты, кредит на приобретение вторичной недвижимости Москвы в 2019 году обставляется различными условиями – как обязательными, так и опциональными. К ним относятся:

- страхование приобретаемого объекта, а также жизни и здоровья заёмщика;

- предельный возраст заёмщика на дату подачи заявки и на планируемую дату погашения задолженности;

- зарплатное обслуживание (таким клиентам предоставляется скидка к базовой процентной ставке);

- приобретаемое жилье не должно находиться под обременениями.

Специфической особенностью оформления ипотеки на вторичное жилье является требование к техническому состоянию объекта недвижимости. Требования банков к покупаемому жилью разнятся, но общим принципом является достаточная ликвидность объекта, то есть возможность быстро его реализовать. Поэтому на ветхое и другое проблемное жилье ипотеку оформить не удастся.

Ипотека на вторичное жилье в других регионах

Все банки и предложения в регионах и городах России

Посмотреть еще 8

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по ипотеке

Как обналичить материнский капитал

Как легально обналичить материнский капитал в 2019 году? Расскажем о 5 работающих способах использования сертификатов маткапитала.

Покупка в рассрочку – небанковская альтернатива кредитованию

Часто для осуществления мечты не хватает одного – денег. Брать в долг у знакомых – не лучшая идея, проще и быстрее обратиться в банк. Но что если кредитное учреждение отказало в займе? В таком случае поможет небанковская рассрочка, о которой и расскажем в статье.

Ипотека у нас и за рубежом

В Европе ипотека доступна под 1-5% годовых, в США – 3-4%, а в России – между 9 и 10%. Почему так происходит? Раньше причиной диспропорции называли высокую инфляцию в России, но по официальным данным она снижается. Достигнут ли в ближайшем будущем наши показатели западных, читайте в статье.

Эволюция ДДУ. Обзор изменений в законе о долевом строительстве

Решили выгодно купить квартиру и только разобрались с законом о долевом строительстве, как ввели изменения? Не спешите рвать на себе волосы. В этой статье собрана самая важная информация об изменениях в отношении дольщиков. Уделите 10 минут времени, чтобы ориентироваться в ситуации.

Новый продукт

Совкомбанк предлагает оформить ипотеку без первоначального взноса

Клиенты Совкомбанка получили возможность оформить ипотеку на покупку нового или «вторичного» жилья без внесения первоначального взноса. Максимальный срок выдачи жилищной ссуды составляет 30 лет, минимальная ставка – 10,9% годовых, предельный размер займа – 30 млн рублей.В рамках кредитной программы клиент должен предоставить

31 мая 2019Банковские дискуссии

Парламентарии называют снижение ипотечной ставки до 8% реальным

Доступная ипотека, адресная социальная помощь и государственные субсидии для отдельных групп заёмщиков – эти вопросы обсудили во вторник депутаты ГД РФ на парламентских слушаниях, в которых приняли участие представители Центробанка, Минфина, банковской сферы и эксперты рынка.14 мая нижняя палата российского парламента обсуждала

17 мая 2019Газпромбанк предлагает выгодно рефинансировать ипотеку

До конца июня текущего года Газпромбанк принимает заявки на рефинансирование ипотечных кредитов сторонних банков на выгодных условиях. Ставка по займам составит 9,5% годовых на весь срок действия кредитного соглашения. Комиссия за выдачу средств не взимается.Ссуды выдаются на срок от 1 года до 30 лет. Минимальная сумма займа составляет

15 мая 2019Банковские дискуссии

ОНФ: ипотечным заёмщикам в сложной жизненной ситуации нужно снизить платёж в половину

Общероссийский народный фронт намерен защитить ипотечных заёмщиков от рисков дефолта, предлагая снизить платёжную нагрузку минимум в половину. Эту инициативу поддержал экспертный совет по защите прав потребителей финуслуг при ЦБ РФ.Глава проекта ОНФ «За права заёмщиков» Виктор Климов подчеркнул, что для исполнения «майского

09 нояб 2018Изменение ставок

Интерпрогрессбанк выдаёт ипотеку под 8,25% годовых

Интерпрогрессбанк снизил ставки по ипотечным программам на 0,5 процентных пункта. Минимальная стоимость кредита на покупку строящегося жилья в Интерпрогрессбанке составляет в настоящий момент 8,25% годовых, ипотека на готовые квартиры выдаётся по ставке в 8,75% годовых. Особые условия кредитования предоставляются гражданам, имеющим

02 окт 2017Газпромбанк снизил ставку по ипотеке на новостройки

Газпромбанк объявил о старте акции, в рамках которой ипотечную ссуду на приобретение недвижимости в новостройке россияне могут получить по ставке в 9,5% годовых. Ставка действует как для возводимых, так и для уже завершённых объектов (при покупке жилья у первичного собственника).Минимальный размер ипотечной ссуды по акционной

15 авг 2017Изменение ставок

В Абсолют Банке подешевела коммерческая ипотека

Абсолют Банк снизил ставки по ипотечным программам на покупку машино-мест и коммерческой недвижимости. В первом случае ставка уменьшена до 11,5% годовых, по нежилым коммерческим объектам – до 13,9%. Опция «Абсолютная ставка» позволит снизить стоимость заёмных средств ещё на 0,5 процентного пункта. Однако при подключении данной опции

13 июля 2017Изменение ставок

Банк «Россия» снизил ставки по ипотеке

В пределах 1% снизил ставки по ипотеке банк «Россия». Теперь ставка по ипотечным программам «Новые метры» (для желающих купить жильё на первичном рынке) и «Доступные метры» (вторичный рынок жилья) стартует с отметки в 11% годовых. Максимальный срок выдачи ипотечного кредита при этом составляет 25 лет, максимальная сумма ссуды – 15

07 марта 2017

Подводные камни

Как защититься от мошенничества при оформлении военной ипотеки

Военная ипотека связана с рисками, обусловленными как юридическими нюансами таких сделок, так и распространёнными случаями мошенничества в сфере недвижимости. Разберёмся, на что стоит обратить внимание перед заключением договора купли-продажи.

Дельные советы

Ипотека для иностранцев

Ипотечные кредиты в российских банках для покупки недвижимости в РФ доступны не только российским, но и иностранным гражданам. В статье расскажем об особенностях ипотеки для иностранцев и приведём примеры таких предложений.

Сбербанк в 2017 году предлагает взять жилье в ипотеку на выгодных условиях. К услугам потребителей несколько вариантов кредитных программ, каждая из которых имеет свои отличительные характеристики.

| Программа | Ставка |

| В новостройках (по программе субсидирования ипотеки застройщиками) | от % 7,4% |

| Готовая недвижимость (на вторичном рынке) | от % 8,6% |

| Рефинансирование ипотеки других банков | от % 9,5% |

| Загородная недвижимость | от % 9,5% |

| Строительство жилого дома | от % 10% |

| Военная ипотека | от % 9,5% |

Более подробная информацию по ипотеке ниже

Ипотека в Сбербанке на первичном рынке

Своим клиентам Сбербанк предлагает кредит с процентной ставкой от 7,4%. Оформить договор ипотеки можно как на возводимый, так и сданный в эксплуатацию объект. Выбор застройщика остается за покупателем:

Условия ипотечного кредитования на первичном рынке

Согласно ипотечной программе, клиенты Сбербанка могут рассчитывать на кредит:

- на строящееся и достроенное жилье, включая апартаменты.

- независимо от даты сдачи объекта;

- с взаиморасчетами через аккредитивы;

Возможна поэтапная передача необходимой суммы:

- Оговоренная к выдаче сумма делится на две части. Одну банк перечисляет сразу после заключения договора долевого строительства, вторую - не позже 24 мес. с момента первого перевода денежных средств и до подписания документов о передаче жилья (передаточного акта).

- Дата перечисления второй половины вносится в договор долевого участия.

Подробней об условиях ипотечного займа можно почитать в таблице:

| Кредит выдается: | В рублях |

| Можно взять сумму: | От 300 тысяч |

|

85% оговоренной цены; 85% оценочной цены. |

|

|

До 30 лет (общ. условия); До 7 лет (при субсидировании). |

|

| Первый взнос: |

От 15% при предоставлении справки о доходе; От 50% без справки о доходе. |

| Комиссия за выдачу займа: | Нет |

| Обеспечение займа: | Пока кредитуемое жилье не оформлено в залог, может потребоваться поручительство физлица или залог имущественных прав; Если залогом является частный дом, то земельный надел, на котором он находится, также оформляется в залог. |

| Условия страховки: | По договору ипотеки любое залоговое имущество, кроме земельного надела, на весь период ипотеки страхуется от рисков. |

| География: | Оформить ипотеку можно на всей территории Российской Федерации (при кредитовании через субсидирование деньги выдаются тем представительством ПАО Сбербанк, к которому территориально относится жилье). |

После принятия положительного решения документы на квартиру заемщик должен передать банку в течение 90 календарных дней.

Процентная ставка при кредитовании

Сбербанк дает возможность заемщикам выбрать из нескольких видов ставок:

Перечисленные ставки по ипотеке действуют для тех, кто:

Ипотека в Сбербанке на вторичном рынке

Желающим получить заем на объект вторичного рынка банк предлагает программы со ставкой от 8,6 процента. Договор ипотеки распространяется на квартиры, дома, апартаменты и т.д. Подобное приобретение - отличное вложение личных сбережений. Условия акционного кредита изложены ниже в таблице.

Условия ипотечного кредитования на вторичном рынке

| Кредит выдается: | В рублях |

| Можно взять сумму: | От 300 тысяч |

| Максимум к выдаче на конкретный объект: |

85% оговоренной цены; 85% оценочной цены. |

| Максимальная продолжительность кредитования: | до 30 лет |

| Первый взнос: | от 15% |

| Комиссия за выдачу займа: | Нет |

| Обеспечение займа: |

Залог (имеющаяся или кредитуемая недвижимость); Пока кредитуемое жилье не оформлено в залог, может потребоваться поручительство физлица, залог имущественных прав или любое другое обеспечение Если залогом является частный дом, то земельный надел, на котором он находится, также оформляется в залог |

| Условия страховки: | По договору ипотеки любое залоговое имущество, кроме земельного надела, на весь период ипотеки страхуется от рисков |

Процентная ставка по кредиту

Ипотека предлагается банком в рамках нескольких программ с разными процентными ставками, действующими с 10.08.17 года:

Ставки по ипотеке действуют для тех, кто:

- имеет зарплатную карту или счет в данном банке;

- покупает жилье, построенное с привлечением сбербанковских кредитных средств.

Дополнительно предусмотрены надбавки:

- плюс 1%, если не оформлять страховку жизни и здоровья;

- плюс 0,5% для тех, кто не получает зарплату на сбербанковский счет и карту.

Дополнительную информацию можно получить в ближайшем отделении банка.

Другие варианты ипотеки

Специалисты Сбербанка разработали немало программ, позволяющих россиянам становиться обладателями жилья на удобных условиях.

| Ипотека с привлечением материнского капитала

Доступные программы:

Если вы приняли решение купить недвижимость на первичном/вторичном рынке, банк готов погасить первый взнос и/или часть займа за счет материнского капитала |

|

| Жилье для молодых семей

Стандартная ставка - 8,7%, но при электронной регистрации доступно акционное предложение от 8,7 процента |

|

| Индивидуальное строительство

При желании привлечь кредитные средства на строительство, можно воспользоваться выгодным предложением Сбербанка |

|

| Загородная недвижимость

Кредит доступен тем, кто хочет купить готовый или построить самостоятельно дачный коттедж или другой объект недвижимости:

|

|

| Кредит военным

Программа рассчитана на военнослужащих, являющихся участниками специальной программы кредитования с более выгодной сниженной ставкой. Кредит выдается на покупку любой недвижимости на первичном и вторичном рынках |

|

Плюсы займа на жилье в Сбербанке

Покупка недвижимости, благодаря займу в Сбербанке, имеет массу преимуществ:

- Низкие проценты по кредиту.

- Широкий выбор доступных объектов: комнаты, квартиры, коттеджи, дачи, загородные дома, участки под застройку.

- Возможность поиска недвижимости на первичном и вторичном рынке.

Если условия ипотеки Сбербанка вас заинтересовали, вы можете произвести предварительный расчет кредитной программы, используя наш