Что такое ипотека и в чем ее отличие от ипотечного кредита? Какие виды ипотечных кредитов представлены в банках? Специальные ипотечные программы – что это и на кого они рассчитаны? Что нужно для получения ипотеки? Как банк оценивает заемщика и принимает решение по кредиту? На эти и многие другие вопросы дает ответ данная статья.

По данным АИЖК за 2017 г. в РФ выдано более 1 млн. ипотечных кредитов с общей суммой 2 трлн. руб. Это почти на 40% больше предыдущего года. Доля жилищных сделок с ипотекой составила 35%. В новостройках каждая вторая сделка заключается с ипотекой.

Население России приобрело 2,85 млн. жилых помещений. 1 млн. семей улучшили жилищные условия с помощью ипотеки.

Рынок ипотеки развивается стабильно. Средняя ставка по ипотеке снизились к концу 2017 г. до 9,79%.

Ипотека и ипотечный кредит

Понятие «Ипотека» отличается от понятия «Ипотечный кредит», хотя многие думают, что это одно и тоже.

Ипотека – это не кредит в банке, а вид залога, который дает гарантию кредитору в возврате кредита.

Ипотечный кредит – это получение у банка денег под залог недвижимости.

Не каждый залог является ипотекой. Ипотека имеет публичный характер: органы, регистрирующие сделку, делают записи о залоговом обременении. В свидетельстве о госрегистрации права будет отметка об ипотеке.

Нажмите для увеличения изображения

Ипотека оформляется на недвижимость заемщика. Он является собственником и пользуется недвижимостью. Но на нее накладываются ограничения. Продать или подарить жилье без согласия кредитора не получится.

Признаки ипотечного кредита, отличающие его от неипотечного

1 Залог – главный признак ипотеки. Кредит считается ипотечным, только когда он выдан под залог недвижимости.

Например , потребительский кредит, выданный под залог имеющегося жилья, является ипотечным. А кредит, выданный на покупку квартиры без оформления залога, не ипотечный.

Важно . В залог может быть оформлена не только приобретаемая, но и уже имеющаяся недвижимость.

Например , в ипотечном кредите на строительство дома, будущий дом залогом являться не может. Поэтому банк потребует оформить залог другой, уже имеющейся собственности.

2 Ипотека регламентирована Федеральный закон “Об ипотеке (залоге недвижимости)” от 16.07.1998 N 102-ФЗ .

3 Ипотека подлежит государственной регистрации.

4 Ипотечный кредит – целевой. Он оформляется для приобретения дома или квартиры. Потратить деньги на что-то другое не получится.

Важно . Есть варианты оформления ипотеки на покупку другого имущества или услуг. Например, предметов роскоши или на оплату обучения. Но в России эти варианты распространения не получили.

5 Сумма ипотечного кредита обычно гораздо больше, чем потребительского.

6 Длительный срок кредита. В большинстве российских банков до 30 лет.

7 Пониженные ставки, относительно потребкредитов.

Например , В Сбербанке можно оформить ипотеку по ставке от 6 до 11,5%, а потребкредит имеет минимальную ставку 11,5%.

Слово «Ипотека» впервые прозвучало в Греции примерно в 5 000 году до н. э. Древние греки могли получить заем под залог имеющейся земли. Чтоб смекалистый землевладелец не оформил несколько кредитов под залог одного участка, на участке ставили специальный столб. На нем размещали всю залоговую информацию. Именно этот столб древние называли ипотекой.

В России ипотека появилась в 1754 г., когда граф Шувалов П.И. выступил инициатором появления дворянских банков. Целью их создания была борьба с ростовщичеством и «щадящие» условия кредитования для землевладельцев – дворян.

Первый банк назывался Государственный Банк для Дворянства. Одновременно появилась Страховая экспедиция. Это первая организация для страхования залогов. Залогом оформлялись помещичьи имения, вместе с крепостными.

Например , залог 432 десятины земли на Псковщине, с тридцатью семьями крестьян, постройками и хозяйством было оценен в 3475 серебряных рублей.

В 1861 г. после отмены крепостного права ипотека получила новый импульс развития. Освобожденные крестьяне нуждались в земле. Для этого требовался кредит. Они получали его в пределах 80% стоимости надела на 49 лет.

На границе XIX – XX вв. появляются земельные банки. Они выдавали кредиты с оформлением закладных – ценных бумаг, котировавшихся на бирже. В стат. сборнике «Русские биржевые ценности. 1914-1915 гг.» закладные отмечены, как способ «первоклассного помещения капитала».

На современном этапе, развитие началось в 90-е гг. ХХ в. В 1998 г. принят закон «Об ипотеке».

С 2005 г. ипотечный рынок приобретает стремительный рост.

Экономический кризис 2008 – 2010 гг. притормозил развитие. Доходы населения сократились. Людям стало сложно выплачивать ипотечные кредиты. Для банков это обернулось резким ростом просрочки. Банкиры ужесточили требования к заемщикам.

Кризис 2014, основные причины которого связаны с введением санкций и скачком доллара, снова притормозил развитие. Особенно пострадали от кризиса валютные ипотечники. Подробнее об этом в разделе “Валютная ипотека: особенности, риски”.

В настоящее время рынок ипотеки развивается стабильно, объем выдачи кредитов растет, ставки снижаются.

Механизм ипотечного кредитования

Участниками ипотеки являются:

- кредитор;

- заемщик;

- застройщик;

- оценщик;

- страховщик;

- государственные органы регистрации ипотеки в лице Росреестра.

Ипотечный механизм охватывает три процесса, относящиеся к трем типам рынков:

1 Выдача ипотечного кредита происходит на рынке ипотечных кредитов . Это первичный ипотечный рынок. Основные его участники: кредитор и заемщик. Подробнее схема ипотечной сделки показана далее в разделе «Этапы оформления ипотеки».

2 Затем следует вторичный ипотечный рынок на котором происходит привлечение инвестиций.

Банку, выдающему ипотечные кредиты, необходимо возобновлять ресурсы, чтобы иметь возможность выдавать новые кредиты. Вторичный ипотечный рынок решает эту задачу. На нем ипотека рассматривается в качестве закладной.

Закладная – это ценная бумага, которую оформляет банк по ипотечному кредиту. Закладная дает владельцу право на платежи заемщика в погашение ипотеки.

На вторичном ипотечном рынке банк продает закладную другому инвестору (покупателю бумаги). Продавая бумагу, он отдает инвестору право на процентный доход по кредиту, в обмен на которое получает дополнительные инвестиции, направляемые на выдачу новых кредитов.

3 Третий тип рынка – это рынок недвижимости на котором встречаются продавцы и покупатели, а также сопутствующие лица (риэлторы, оценщики, страховщики и др.) Здесь осуществляются сделки купли-продажи.

Взаимодействие рынков и участников ипотеки показано на рисунке.

Теперь давайте расшифруем рисунок:

1 Взаимодействие между банком и заемщиком:

- заемщик обращается за кредитом;

- банк его одобряет;

- стороны заключают договор;

- банк выдает кредит;

- заемщик возвращает кредит.

2 Взаимодействие заемщика с другими участниками:

- с продавцом недвижимости оформляется сделка купли-продажи.

- риэлтор (если есть) оказывает посреднические услуги;

- оценочная фирма проводит оценку залога;

- страховая организация страхует залог, право собственности на него и жизнь заемщика;

- госорганы регистрируют сделку.

3 Взаимодействие банка с другими участниками:

- возможна договоренность с застройщиком, страховщиком, риэлтором и оценщиком.

4 Продажа закладной инвестору.

Важно . Не всегда банк продает закладную на ипотечном рынке. Он может оставить ее у себя.

Роль ипотеки в экономике

Благодаря ипотеке жилье становится более доступным для обычных граждан, не имеющих возможности купить жилье за полную стоимость. Это приводит к увеличению объемов строительства. Строительство требует материалов. Поэтому происходит оживление предприятий, производящих стройматериалы. Попутно развиваются предприятия в сферах дорожного строительства, деревообработки и изготовления мебели и другие.

То есть ипотека способствует росту экономики, увеличивает занятость населения за счет новых рабочих мест в сфере строительства и ремонта.

Для заемщика ипотека решает жилищный вопрос. Желание обладать жильем без ограничений в правах, стимулирует заемщика платить кредит вовремя и даже с опережением. Для этого он стремится к получению соответствующего дохода.

Для банков ипотека – продукт «локомотив». На ипотечные кредиты в 2017 г. приходится 44% всех банковских кредитов населению (данные АИЖК).

Преобладание ипотечных кредитов объясняется их надежностью. Залоговый и застрахованный кредит безопаснее для банка.

Преимущества и недостатки ипотеки

Преимущества:

- Возможность получить собственные квадратные метры при отсутствии денег. Нет необходимости копить и нести потери от инфляции.

- Возможность зарегистрироваться (получить прописку) в купленной квартире и жить в ней.

- Небольшой первоначальный взнос. Например, в ВТБ и Газпромбанке от 10%.

- Юридическая чистота покупаемой недвижимости (это проверяют в юр. отделе банка и в страховой.).

- Длительный срок кредита позволяет уменьшить платеж и сбалансировать семейный бюджет. Правда, с увеличением срока растет переплата.

Например , кредит миллион рублей под 10% годовых. При сроке 10 лет заемщик выплатит банку 586 тыс. процентами, а при сроке 30 лет – 2 млн. 159 тыс.

- При отсутствии собственного жилья придется платить за аренду, стоимость которой обычно растет во времени. Стоимость съема жилья часто сопоставима с платежом по ипотеке. Лучше платить, выкупая свои метры, чем просто их арендуя.

- В съемном жилье нельзя делать перепланировку. При ипотеке – можно! Правда процедура осложняется получением согласия от страховщика и кредитора.

- Экономия. Если попасть под спец. программу, ипотека становится дешевой.

- Возможность получения мат. капитала для первого взноса или погашения кредита.

- Право на досрочное погашение.

- Ипотека защитит от роста стоимости строящейся недвижимости.

Случай из жизни

Ангелина: «Мы решили купить квартиру в строящемся доме. Решающим фактором была – цена – на порядок ниже готового жилья. В итоге на свои деньги мы получили больше квадратных метров.

Первично я мониторила рынок в марте, наша квартирка стоила 2900. Но застройщик повышал цену ежемесячно. В итоге, когда мы были полностью готовы к сделке, в ноябре, платить пришлось уже 3350.»

- Налоговый вычет.

Налоговый вычет оформляется при покупке жилья, в том числе ипотечного. Размер вычета зависит от стоимости квартиры, но она не должна превышать 2 млн. руб. С двух миллионов можно вернуть 260 тыс. руб. (13%). Дополнительно вычет можно оформить на уплаченные банку проценты.

Для оформления вычета нужно обратиться в налоговую инспекцию по месту регистрации.

Вычет получают двумя способами:

- Возврат уплаченного подоходного налога.

- Прекращение уплаты подоходного налога до конца года.

Ирине за год начислили заработную плату на сумму 381 072 руб., с которых был уплачен подоходный налог в размере 49 539 руб.

Ирина оформила ипотеку на квартиру стоимостью 1 млн. 800 тыс. руб. Максимальный размер вычета с данной квартиры составляет 234 тыс. руб. (13% от стоимости жилья). За год Ирина выплатила банку проценты по ипотеке на сумму 192 тыс. руб. Налоговый вычет с процентов составляет 24 960 руб. (13% от суммы уплаченных процентов).

Ирина решила вернуть уплаченный подоходный налог в сумме 49 539 руб., направив его сначала на вычет по уплаченным процентам в сумме 24 960 руб. и оставшуюся часть в размере 24 579 (49 539 за минусом 24 960) на вычет исходя из стоимости жилья.

Общий вычет, приходящийся на квартиру, был 234 000 руб. Получение Ириной 24 579 руб., уменьшило вычет до 209 420 руб. Эту сумму Ирина сможет возместить в последующие годы за счет уплаченного подоходного налога. Дополнительно она сможет получить вычет по уплаченным в последующие годы процентам.

- Заработок на недвижимости от сдачи в аренду. Такое возможно, если в собственности уже есть жилье. Если даже заработка не будет, то квартира сама себя окупит. В худшем случае – покроет часть расходов по ипотеке.

Случай из жизни

Катерина, жительница Челябинска, купила квартиру для своей маленькой дочки. Накопив за 2 года 150 тыс. руб. на первоначальный взнос, она оформила ипотеку на маленькую квартиру в новом отдаленном районе. Стоимость квартиры 1 100 тыс. руб. Банк предоставил Екатерине кредит в размере 950 тыс. на 15 лет. Ежемесячный платеж по ипотеке 10 209 руб.

Со слов Екатерины: «У нас обычная семья, возможности купить квартиру – нет, а обеспечить детей жильем хочется. Я сдала квартиру за 9 500 плюс коммуналка. Арендная плата почти полностью покрывает платеж по ипотеке. Через пару лет – увеличу (смеется)… Конечно, это самая маленькая квартира и расположена она далеко. Но главное – она есть! И через 15 лет, если не погасим раньше, дочь сможет в ней жить! А дальше, пусть заботится о расширении сама!»

- Возможность рефинансирования при снижении процентной ставки.

- Возможность уменьшить платеж при ухудшении ситуации. Например, за счет увеличения срока кредита или . В последнем случае платеж по ипотеке снижается за счет того, что платят только проценты. Но это существенно увеличивает переплату.

Случай из жизни

Иван: «Ипотека изначально была на 25 лет, пять лет платил ровно. Выбила из колеи мамина болезнь. Потребовалось много денег на операцию и восстановление. Возникли сложности с платежами по ипотеке. Пришел в банк, объяснил как есть. Все мы – люди. Предложили кредитные каникулы на год. Согласился, это снизило сумму платежа с 18 174 до 15 693. Немного, но уже проще.

Сразу не вник в нюансы, голова шла кругом. Потом, когда маме стало легче, вернулся к своему ипотечному вопросу. Получается, плачу на 2 481 меньше в месяц. А долг то заморожен, не уменьшается. В итоге за год нужно отдать банку 188 тыс. процентами. И долг остается там же, не уменьшается!!! Жестко! Но главное – маму вытащили!!! А кредитные каникулы я отменил через 7 месяцев – и так переплата зашкаливает».

Недостатки:

- Сложность оформления.

- Необходимость первоначального взноса. Иногда можно взять кредит и без него, но это дороже.

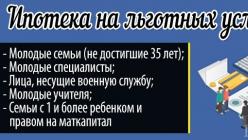

На льготы могут претендовать специалисты:

- возраста до 35 лет (иногда до 40 для научных сотрудников);

- имеющие профильное образование, полученное на очном отделении не более года назад;

- работающие по специальности в бюджетном учреждении (трудоустройство первичное).

Формы поддержки молодых специалистов:

Основные варианты льгот:

1 по федеральной программе «Жилище»;

Программа разработана в 2002 г. и действует до 2020 г. включительно. В рамках программы государство финансирует 30-40% стоимости дома или квартиры.

Участники – молодежь (семья или одинокий человек) до 35 лет, должны иметь средства на первый взнос по ипотеке (от 10%).

Для участия в программе следует обратиться в местную администрацию.

2 по региональным программам;

Муниципалитет выкупает недвижимость у частных застройщиков и формирует фонд доступного жилья.

Важно , программы, условия участия и варианты льгот отличаются в разных регионах. Для уточнения информации следует обратиться в местный муниципалитет.

Например, Правительство Московской области разработало программу для:

- врачей государственных и социальных учреждений;

- учителей государственных и муниципальных организаций;

- молодых ученых и специалистов.

Программа охватывает работающих специалистов, и тех, кто готов переехать в Московскую область для работы по открытым вакансиям. Подробнее о программе можно узнать .

3 по корпоративным ипотечным программам.

Некоторые предприятия заключают договор с банком и компенсируют ему пониженную ставку по кредиту. Этим они обеспечивают долгосрочное сотрудничество молодых специалистов.

Особенности программы:

- фиксированная ставка от 5,1 до 6,35% (самая низкая для надежных клиентов и участников зарплатного проекта);

- надбавка 1% при отказе от страхования жизни;

- возможность подтвердить доход по форме банка;

- отсутствие комиссий и беспрепятственное досрочное погашение.

Основные этапы оформления ипотеки

Этап #1: Предварительный этап

Заемщик должен собрать и проанализировать информацию по кредитным предложениям и возможным льготам. Оценить вероятный размер кредита при имеющемся доходе. Это можно сделать с помощью любого ипотечного калькулятора.

На этом же этапе заемщик собирает необходимые документы и подает заявку. Лучше подать заявки в несколько банков, дождаться одобрения и выбрать вариант.

Часто люди обращаются за помощью к посредникам. Оформление ипотеки – сложный поэтапный процесс. Посредники значительно упрощают жизнь, сопровождая все этапы сделки. Но важно уметь считать самому, чтобы ипотека была действительно выгодной. Кроме того, за услуги посредника придется заплатить.

Случай из жизни

Алена: «Доход у меня хороший, но по большей части неофициальный. Поэтому я обратилась в агентство «Выбор» для помощи с ипотекой. Стоимость услуг составила порядка 40 тыс. Обещали, что проблем не будет, у них свои связи с банками. Через несколько дней позвонили – ипотека одобрена. Какой-то башкирский банк – сейчас даже название не вспомню – в итоге ни разу его не посетила. Обрадовалась я, стала искать квартиру. Нашла, агентство подготовило всю документацию. Кредит выходил на 30 лет под 14%. Платеж в районе 20 тыс.

За четыре дня до назначенной сделки решила зайти в пару банков сама и посмотреть условия.

Ситуацию не скрывала, честно говорила, что платить ипотеку смогу, но официально не весь доход будет подтвержден. В Альфабанке приняли мою заявку. Я очень просила рассмотреть быстро. Так как сделка уже назначена и из Германии прилетает собственница – продавец моей квартиры.

Рассмотрели быстро, одобрили и ставку предложили ниже.

Кстати отдельная благодарность сотрудникам банка. Меня уговорили снизить срок ипотеки. Я хотела на 30 лет, чтоб платеж был поменьше – 18 100 руб. На 10 лет ставка была меньше, платеж получился 23 489 руб. В итоге я переплатила банку 1 млн с небольшим, а за 30 лет вышло бы более 3,5 млн. Разница огромная! Хотя платежи стали большие. Особенно сложно было в начале».

Этап #2: Оценка заемщика

Банк уточняет данные заемщика, оценивает его доход, проверяет кредитную историю. Служба безопасности проверяет подлинность документов и наличие судимостей.

Случай из жизни

Наталья, начальник доп. офиса УБРиР: «Иногда клиенту не хватает подтвержденного дохода для одобрения кредита. Есть люди, которые просто рисуют печать и делают распечатку на цветном принтере. Это вскрывается сразу. У каждого специалиста есть кнопка, он ее незаметно нажимает. И пока специалист беседует с клиентом, служба безопасности вызывает полицию. Потом под ручки провожают гражданина до полицейской машины. Такие случаи не единичны.

Другое дело, когда в справке настоящая печать. Мы понимаем, что клиент может договориться с работодателем и увеличить доход. Проверить это невозможно. Но если работодатель ставит печать и подпись, то при возникновении проблем, можно будет с ним взаимодействовать. Поэтому, если видим – клиент хороший, платежеспособный, и печать нормальная, кредит одобряем».

На этом этапе возможны звонки из банка для уточнения информации и приглашение на повторное собеседование.

В результате будет принято решение по кредиту.

Этап #3: Поиск жилья

Обычно на это дается 3 месяца. Подобрав приемлемый вариант недвижимости, заемщик собирает на него документы и приносит в банк для одобрения.

Независимая оценочная компания проводит оценку стоимости жилья и выдает заключение.

Объект проверяет юридическая служба банка и тоже составляет заключение.

Этап #4: Решение по ипотеке

Все документы на заемщика и по залогу (приобретаемая недвижимость) собирают вместе. Их рассматривает кредитный комитет с представителем страховой организации и принимается окончательное решение по ипотеке.

Этап #5: Сделка

На этом этапе участники сделки подписывают документы:

- договор купли-продажи – оформляет заемщик и продавец;

- кредитный договор и договор ипотеки (залога) – оформляет заемщик и банк;

Важно . Договор ипотеки обязательно регистрируется в гос. органах.

- договор страхования – заключает заемщик и страховая организация.

После этого банк выдает ипотечный кредит. Он может передать всю сумму наличкой, или через . Иногда используют (заемщик вносит на специальный счет в банке, и после регистрации сделки, банк отдает деньги продавцу).

Если продавец – организация, например, застройщик, деньги переводят по безналу.

Случай из жизни

Женя: «Моя ипотека была размером 1,5 млн. Я ожидала приглашения в кассу почти 2 часа. Как потом объяснил сопровождающий меня сотрудник, ждали инкассаторскую машину, которая везла мою наличку. В кассу пригласили меня и продавца. Дали нам машинку для пересчета. И выдали кучу денег. Никогда вживую столько денег не видела! Сначала я их пересчитала, потом продавец – милая женщина средних лет. У нее руки тряслись. Она сложила деньги в спортивную сумку и вышла. Ее ждали два парня, втроем они покинули банк. Не хотела бы я идти по улице с такой суммой денег…»

Сбербанк предоставляет сервис безопасных расчетов по ипотеке стоимостью 2 тыс. руб. Покупатель переводит деньги на специальный счет Центра недвижимости от Сбербанка. Затем банк делает запрос в Росреестр о регистрации сделки и после регистрации перечисляет деньги продавцу.

Этап #6: Госрегистрация

Это переход права собственности на недвижимость. Обычно госрегистрация длится до 5 дней.

Сбербанк предлагает сервис электронной регистрации сделки. Документы в Росреестр готовит и отправляет в электронном виде банк. Клиент получает документы с электронной отметкой о госрегистрации на электронную почту.

Что нужно для получения ипотеки

Требования к заемщикам

К созаемщикам предъявляются те же требования, что к заемщикам.

По отдельным кредитным программам могут предусматриваться дополнительные требования. Например, для оформления ипотеки с господдержкой для семей с детьми у заемщика, начиная с 1 января 2018 г. и не позднее 31.12.2022 г., должен быть рожден второй и (или) третий ребенок – гражданин РФ.

Необходимые документы

Первично, для одобрения кредитной заявки потребуется:

- заявление;

- паспорт;

- второй документ (права, военный билет или загранпаспорт);

- документы для подтверждения доходов.

Созаемщик (если есть) собирает такой же пакет документов.

После одобрения потребуется:

- документы по залогу (покупаемой недвижимости);

- документы в подтверждение первого взноса.

Для кредита семьям с детьми, понадобится дополнительно:

- подтвердить регистрацию брака (полным семьям);

- подтвердить рождение детей;

- при наличии созаемщиков, подтвердить родство.

Для использования материнского капитала:

- сертификат на него;

- справку Пенсионного фонда.

Оценка платежеспособности заемщика (андеррайтинг)

Андеррайтинг – это процедура проверки банком клиента, оценка его способности вовремя и полностью вернуть кредит.

Помимо стандартных требований к заемщику, в ходе андеррайтинга будут учитываться:

- образование;

- квалификация;

- трудовой стаж;

- организация – работодатель с позиции стабильности на рынке.

Клиента рассматривает служба безопасности банка, чтоб удостовериться в отсутствии проблем с законом.

При оценке клиента банк делает запрос или самостоятельно получает информацию:

- о кредитной истории;

- о наличии исполнительных производств в ФССП (у приставов).

Доход клиента – главное, на что ориентируется банк при расчете размера кредита. Доходы подтверждаются справкой 2-НДФЛ. Но поскольку не все могут подтвердить доход официально, банки допускают вариант справки «по форме банка» или «по форме организации».

Часто специалист банка звонит напрямую в организацию заёмщика и лично разговаривает с её представителем (директором или главным бухгалтером). Так банк подтверждает данные в документах, и получает дополнительную информацию.

По размеру дохода банки определяют размер кредита. Точнее максимальный размер платежа по кредиту. А на основе этого уже сумму кредита и его срок. Эту задачу решает расчет коэффициента П/Д (соотношение платежа по кредиту и дохода заемщика).

Каждый банк устанавливает свое соотношение. Обычно платеж по кредиту должен забирать до 40 – 50% дохода. Но бывает иначе.

Вот как, например, выглядит коэффициент платеж/доход в одном из крупнейших банков:

Например , при доходе заемщика 18 тыс., он может рассчитывать на кредит, ежемесячный платеж по которому не превысит 9 тыс. (50%). А для дохода 80 тыс., максимальный платеж составит 52 тыс. (65%).

Дополнительно банкиры считают другие коэффициенты.

О/Д – отношение обязательных расходов заемщика к его доходам. Обычно банки устанавливают ограничение до 60%.

Отдельно банк проводит андеррайтинг залога:

- юристы банка изучают документацию объекта;

- специалист банка может выехать на осмотр недвижимости;

- наряду с независимой оценкой недвижимости, банк может провести свою;

- банк проверит обременение по объекту на сайте Росреестра.

Затем банк считает коэффициенты:

К/З – соотношение кредита и стоимости залога. Значение варьируется от 10 до 90%.

К/Л – дополнительный коэффициент – соотношение кредита и минимальной (ликвидационной) цены продажи недвижимости.

На основании всех полученных данных принимается решение о выдаче или отказе в кредитовании. При положительном решении определяются условия выдачи. Обычно банк предлагает диапазон условий: сумма кредита привязывается к сроку. Для разных сроков могут использоваться разные ставки процентов. И разный размер первого взноса.

Например

, Анна со среднемесячным доходом 45 тыс. руб. и предполагаемой стоимостью квартиры 2 млн. руб. получила следующие варианты условий сделки:

| вариант | 1 | 2 | 3 | 4 |

| доход | 45000 | |||

| платеж | до 25000 | |||

| стоимость жилья | 2000000 | |||

| минимальный взнос | 10 | 10 | 10 | 15 |

| размер кредита | 1800000 | 1800000 | 1800000 | 1700000 |

| срок | 30 | 20 | 15 | 10 |

| ставка | 10,7 | 10,7 | 10,7 | 9,8 |

| платеж | 16735 | 18213 | 20121 | 22278 |

| переплата | 4 224 617 | 2 571 193 | 1 821 770 | 973 333 |

Анна изначально оговаривала с банком взнос 10%. Банк предложил ей 3 варианта на 15, 20 и 30 лет. Отличия в размере платежа. Чем меньше срок, тем больше платеж. Исходя из доходов Анны, максимальный платеж соответствует половине дохода и составляет 22,5 тыс. руб.

Кредит с первоначальным взносом 10% на 10 лет банк не предложил. Потому что в этом случае платеж бы составил 24 490 руб. Анна не прошла бы по доходам. Но в качестве альтернативы банк предложил вариант 4 на 10 лет с взносом 15%. Увеличение взноса сопровождается снижением ставки, платеж будет 22 278 руб.

Увидев переплату, Анна выбрала вариант 4, заняв у знакомых недостающую сумму для оплаты взноса (15% вместо 10%).

Условия ипотеки в основных крупных банках

По данным АИЖК, банками лидерами по ипотеке являются:

- Сбербанк.

- Группа ВТБ.

- Газпромбанк.

Нажмите для увеличения изображения

Рассмотрим основные условия ипотеки у крупных игроков.

| Банк | Количество программ | Ставка процентов, % | Срок, лет | Взнос, % | |||

| Строящееся жилье | Готовое жилье | Семейная ипотека | Военная ипотека | ||||

| Сбербанк | 9 | 7,9 – 11,5 | 8,6 – 11 | от 6 | 9,5 | до 30 | от 15 |

| ВТБ | 6 | от 9,5 | от 9,3 | н/д | от 9,7 | до 30 | от 10 |

| Газпромбанк | 6 | 9 – 10,4 | 9 – 10,4 | н/д | 9,5 | до 30 | от 10 |

| Россельхозбанк | 8 | 9,45 – 13,5 | 8,95 – 13 | от 6 | 10 – 10,75 | до 30 | от 15 |

| Райффайзен | 8 | 9,25 | 9,25-9,5 | н/д | н/д | до 30 | от 15 |

| Дельтакредит | 9 | от 8,24 | от 8,25 | от 6 | н/д | до 25 | от 16 |

| ДОМ.РФ | 5 | от 9,5 | от 9 | от 6 | от 9 | до 30 | от 20 |

| Абсолют банк | 12 | 8,99 – 14,75 | 8,99 – 14,75 | от 6 | н/д | до 30 | от 20 |

| Уралсиб | 9 | от 9,4 | от 9,9 | от 8,9 | 10,9 | до 30 | от 10 |

| Банк Санкт-Петербург | 10 | от 9,5 | от 9,5 | н/д | 9,75 | до 25 | от 10 |

Сбербанк лидирует по процентным ставкам. Но ряд банков, например, Россельхозбанк, имеет спец. программы совместные с застройщиками, по которым ипотеку можно оформить под 5,3% (в таблице не показаны).

Как грамотно оформить ипотеку

Во-первых, нужно определить сумму кредита из таких расчетов, чтоб можно было жить без существенных изменений образа жизни.

Во-вторых, следует задуматься о возможности досрочного погашения, пусть даже небольшими суммами. Это снизит размер переплаты.

В-третьих, если ипотека оформлена, при возможности нужно рассматривать вариант рефинансирования, чтоб уменьшить ставку процента и ежемесячный платеж. Однако, этот вариант не всегда будет выгодным. Например, в конце срока кредита – когда заемщик возвращает банку мало процентов и много по основному долгу, рефинансировать кредит не нужно.

В-четвертых, при оформлении ипотеки, нужно думать о выгодности сделки. Выгодная ипотека – та, по которой переплата будет минимальной.

Для снижения переплаты следует обратить внимание на:

- Размер годовой ставки процентов.

- Срок кредита. Больше срок – больше переплата.

- Размер первоначального взноса. Чем меньше взнос, тем больше риск для банка, поэтому выше ставка.

- Валюта займа. Должна совпадать с валютой получения дохода – это снизит риски.

- Стоимость оценки недвижимости, госрегистрации, услуг риэлтора (если есть).

- Стоимость страхования. Комплексное ипотечное страхование обойдется заемщику дешевле, чем отдельные варианты. При отказе от страховки (можно не страховать жизнь), банк повысит процентную ставку.

При ипотеке страхуют три риска:

- жизнь, здоровье и трудоспособность;

- имущество (например, от пожара и залива);

- титул (риск утраты права собственности на недвижимость).

Случай из жизни

Семья Петровых купила двухкомнатную квартиру у Борисова А.Г. Спустя три месяца, объявился дядя Борисова – Евгений и заявил о своих правах на жилплощадь. Дело дошло до суда.

Выяснилось, что Евгений в квартире имел долю, но во время очередного запоя, отказался от нее в пользу племянника, который продал жилье.

Спустя некоторое время, Евгений заявил, что он не руководил своими действиями, что от доли не откажется и хочет «вернуть все как раньше».

Отказ оформлен нотариально. Но при этом медицинского освидетельствования не было. Суд встал на сторону алкаша.

Петровы не имели средств чтоб выкупить долю. Вопрос встал о продаже проблемной квартиры и покупки новой, меньшей по метражу и в другом районе.

Важно . Ни банк, ни юрист не смогут отследить досконально историю квартиры и определить все возможные проблемы. Юристы просто устанавливают подлинность документов. Поэтому для любой сделки существует риск утраты титула.

- Комиссия за обслуживание кредита. Ее быть не должно.

- Возможность льгот. Льготные условия банки предоставляют для своих зарплатников, работников бюджетной сферы, сотрудников банка или работников организаций – партнеров.

- Возможность участия в госпрограммах с пониженной ставкой или оформлением субсидии и маткапитала. Или участия в программах для отдельных категорий граждан: военных, молодых специалистов.

- При покупке квартиры у застройщика, следует выяснить, с каким банком он сотрудничает. Скорее всего в данном банке есть спецпредложение.

- Величина дохода и способ его подтверждения.

- Схема погашения: равные платежи или нет.

- Наличие ограничений на досрочное погашение. Это может быть:

- мораторий (запрет гасить досрочно в течение какого-то срока);

- комиссия за досрочку.

Обычно таких ограничений нет, но все же лучше уточнить заранее.

Ипотека и субсидии

Субсидия – денежная выплата нуждающимся лицам от государства, например для первого взноса или погашения ипотеки.

Основные варианты субсидирования:

1 По программе «Молодая семья». Субсидию до 30% стоимости жилья могут оформить молодые семьи, где есть хотя бы один ребенок. Возраст супругов в которых до 35 лет.

Чтоб оформить субсидию, нужно:

Поэтому для любой сделки существует риск утраты титула.

- не иметь собственного жилья;

- встать в очередь на улучшение жилищных условий;

- участвовать в программе «Молодая семья», подав заявление в районную администрацию;

- иметь доход для оплаты кредита.

Важно : в 2018 г. внесены изменения в программу. Средства можно потратить только на первоначальный взнос, но не на погашение ипотеки. Жилье должно быть новостройкой или в варианте долевое строительство. Эти новшества касаются семей, которые подали заявку на участие в 2015 г. и позднее.

2 Программа «Жилье для российской семьи».

Программа «Жилье для российской семьи» принята в 2015 г. со сроком действия на 3 года, но в последствие продлена на 2018 г. Программа рассчитана для семейных граждан до 40 лет, нуждающихся в жилплощади (на одного человека приходится до 18 квадратных метров).

По условиям программы, цена на квартиру эконом класса не может превышать 80% среднерыночной стоимости жилья в регионе и 35 тыс. руб. за квадратный метр.

Участники программы получают субсидию, которую можно использовать на первый взнос по ипотеке или оплату существующего займа. Размер субсидии зависит от численности семьи:

- 2 человека – 600 тысяч рублей;

- 3 человека – 800 тысяч рублей;

- 4 человека – 1 миллион рублей.

Семья должна быть платежеспособной и иметь свои деньги для оплаты первого взноса. Допускается использование материнского капитала.

3 Государство субсидирует процентную ставку для семей с детьми.

4 Материнский капитал является мерой господдержки семей.

5 Военнослужащие могут получить господдержку, участвуя в накопительной ипотечной системе.

6 Молодые ученые могут претендовать на помощь государства.

Валютная ипотека: особенности, риски

Валютная ипотека – это ипотечный кредит, оформленный в иностранной валюте. Если курс валюты стабилен – ипотека привлекает низкой ставкой (в 1,5 – 2 раза ниже) и поэтому небольшой переплатой.

По данным Банка России, в 2017 г. зарегистрировано всего 10 сделок валютной ипотеки. Заемщики предпочитают рублевый вариант.

Такой провал рынка валютной ипотеки связан со скачками доллара, которые прочувствовали на себе валютные ипотечники. Наиболее ощутимые скачки наблюдались в 1998, 2008 и 2014 гг. В результате заемщикам пришлось платить в разы больше, чем изначально рассчитывали.

При оформлении ипотеки в иностранной валюте, в договоре указано, что «платеж совершается в рублях по курсу на дату платежа».

Случай из жизни

Артем, имея на иждивении жену, двое детей и мать – инвалида в 2005 г. решил оформить ипотеку. Он выбрал Фора-банк, ипотечный лидер того времени. Артем рассчитал свои возможности и готов был отдавать 50-60 тыс. руб. ежемесячно в погашение кредита. Речь шла о рублевой ипотеке.

Он подал заявку в банк и стал подбирать квартиру. Банк предъявлял жесткие требования к жилью и отклонял варианты один за другим. В результате поиск затянулся на 1,5 года. Не помогли даже риэлторы, услуги которых пришлось оплачивать.

Наконец банк одобрил трешку в Подмосковье. Артем за свой счет внес задаток 1,5 млн. и отказался от съемной квартиры. Но когда он пришел оформлять договор, выяснилось, что банк ему отказал. «Я был полностью раздавлен» – сообщает Артем. И в этот момент сотрудник банка «входит» в его положение и предлагает ипотеку на особых условиях: с пониженной ставкой, но в валюте. Переоформление документов не потребовалось, и договор был подписан.

Осенью 2008 г. Артем пожалел о поспешном решении. Курс доллара вырос, а доход Артем получал в рублях. Тем не менее, первый год семья, ограничивая себя во многом, вовремя вносила платежи. В 2009 г. Артем хотел переоформить кредит на рублевый, но ему было отказано.

В 2014 г. сумма платежа выросла с начальных 57 до 130 тыс. руб. Артем снова хотел рефинансировать кредит и снова отказ. Он запросил выписку из банка с расчетом долга. Оказалось, что его долг стал больше, чем был сначала. А потом бесконечная череда судов.

2014 год, как и 2008, для всех валютных ипотечников был сложным. По стране прошла волна протестов и митингов. В результате по инициативе Минфина и поддержке АИЖК была разработана программа помощи ипотечным заемщикам. Программа запущена в апреле 2015 г. и действовала до мая 2017. Но была возобновлена с августа 2017 г.

Вывод прост: ипотеку нужно оформлять в той валюте, в которой заемщик получает доход. Валютная ипотека может быть востребована теми людьми, кто получает валютные доходы.

Ответы на часто задаваемые вопросы

Что будет, если не платить ипотеку

Если заемщик перестал вносить платежи по кредиту, банк связывается с ним для выяснения причин неплатежа. Спустя некоторое время, если клиент не выходит на связь, банк продает долг коллекторам или обращается в суд для расторжения договора. Затем залоговую квартиру продают – так банк покрывает свои расходы. При решении вопроса не учитывают наличие иного жилья у семьи и прописанных детей.

Случай из жизни

Нина: «Взяли ипотеку и платили год. Но недавно потеряла работу и не платила по ипотеке около 7 месяцев. Я была в банке, просила их чтоб подождали, когда сама продам квартиру и верну долг вместе с просрочкой…А теперь пришли приставы, сказали что был суд и квартира арестована. И что через 10 дней меня выселят вместе с сыном. Что же мне делать, как быть»?

Важно . Если проданной квартиры будет недостаточно для погашения задолженности, у заемщика может быть изъято и другое имущество.

Однако, это крайняя мера. И если заемщик не бегает от банка и готов к диалогу, банк предлагает варианты решения проблемы.

Это могут быть кредитные каникулы с выплатой только процентов, увеличение срока кредита при снижении размера платежа, реструктуризация или рефинансирование.

При возникновении сложности с платежами лучше не доводить дело до суда. Заемщику следует сразу направить в банк письменное заявление об изменении личных обстоятельств. К заявлению прилагаются подтверждающие документы, свидетельствующие о болезни, увольнении, сокращении и т.п. Как правило, банк идет навстречу заемщику, особенно если сочтет, что в дальнейшем клиент справится с трудностями и вернет долг.

Если банк не идет на изменение условий, остается вариант обратиться в суд с такой просьбой (лучше с профессиональным юристом) или начать процедуру .

Последствиями неплатежей также могут быть:

- испорченная кредитная история;

- увеличение переплаты (за счет штрафов);

- арест банковских счетов и иного имущества;

- запрет на выезд за границу.

Выгодно или нет погашать ипотеку досрочно

Досрочное погашение выгодно заемщику, так как снижает размер переплаты. Досрочное погашение может быть полным и частичным.

Важно . Если платежи по ипотеке аннуитетные, при досрочном погашении части кредита следует выбрать вариант:

- сократить срок кредита, убрав основной долг из последних платежей;

- сделать перерасчет ежемесячного платежа.

Это очень важный вопрос, правильное решение сэкономит Ваши деньги. Разберемся на примере.

Пример . Сумма кредита 2 млн. руб. Ставка 9% годовых. Срок 20 лет. Аннуитетный платеж в этом случае равен 17 995 руб. Аннуитетный платеж включает в себя платежи по возврату кредита (обведены красной рамкой) и по процентам (зеленый).

Нажмите для увеличения изображения

В первом платеже возврат долга составит 2 994 руб. и сумма процентов 15 000 руб. С каждым платежом возврат основного долга растет, сумма процентов снижается.

К концу срока кредита соотношение становится обратным: платим минимум процентов (134 руб. в последнем платеже) и максимум по долгу (17 860 в последнем платеже).

Нажмите для увеличения изображения

Клиент выплатил банку 18 платежей и решил 50 тыс. руб. внести досрочно. Определим, как ему выгоднее поступить. Остаток задолженности перед банком составляет 1 942 521 руб.

В первом случае сокращают срок кредита, убирая последние платежи. В нашем случае это почти 3 платежа. Т.е. 50 тыс. покроет основной долг в последнем (240-м) платеже в сумме 17 860, в 239-м платеже в сумме 17 727 и частично в 238-м платеже. Останется на 238-й платеж непокрытой 3 182 руб. (50 000 – 17 860 – 17 727 – 17 595).

Определим экономию: 133,95 + 266,91 = 401 руб. (это сумма процентов, которые приходятся на два последних платежа – этих платежей попросту не будет).

В чем подвох? Все оставшиеся платежи (кроме последних, которые убрали и первых, которые уже уплачены) придется платить проценты с суммы, рассчитанной изначально. То есть уплата 50 тыс. досрочно никак не повлияет на платеж, на эти 50 тыс. банк также начисляет проценты.

Второй случай . Сохраняем срок кредита и делаем пересчет аннуитетного платежа. Расчет основан на остатке долга 1 942 521, уменьшенном на 50 000 руб. и 222-х платежах (240 за минусом 18 уже уплаченных). В этом случае новый ежемесячный взнос в банк составит 17 531 руб.

Определим экономию: каждый платеж уменьшится на 463 руб. (17 994 – 17 531). За оставшиеся 222 платежа экономия составит 102 786 руб.

Вывод очевиден: при частичном досрочном погашении нужно уменьшать платеж.

Для расчета в интернете есть множество калькуляторов. Они позволяют оценить основные параметры будущего кредита, в том числе:

- ежемесячный платеж;

- сумму всех платежей;

- переплату.

Для этого в соответствующие ячейки вводят данные:

- цену квартиры и сумму первоначального взноса;

- срок – может быть указан в месяцах или годах;

- схема выплат аннуитетная или дифференцированная (если банк дает выбор);

- ставку процентов по выбранной программе.

Некоторые калькуляторы дополнительно учитывают страховки по кредиту, стоимость оценки недвижимости и другие траты.

Калькуляторы могут быть универсальными или заточены под конкретный банк. Например, для расчета ипотеки Сбербанка используется такой калькулятор .

Нажмите для увеличения изображения

В поле 1 выбирается подходящая программа Сбербанка, в соответствии с ней выставляются параметры в полях 2-4. Минимальные и максимальные ограничения указываются автоматически для каждой программы.

Затем нужно поставить соответствующую галочку в пунктах 5-8. Эти данные влияют на стоимость сделки.

Справа вверху появятся данные по кредиту. В нашем случае это 2 млн. по ставке 7,4% с ежемесячным платежом 30 578 руб. Чтоб увидеть весь график платежей, следует кликнуть ссылку 9. График откроется всплывающим окном.

Нажмите для увеличения изображения

Заключение

Залог недвижимости (ипотека) – главное отличие ипотечного кредита. Ипотечный кредит выдается под залог приобретаемой или имеющейся недвижимости. Недвижимость остается в собственности заемщика. Но его права на распоряжение жильем ограничены.

Банки предлагают стандартные программы кредитования и льготные, с господдержкой или по договоренности с застройщиками.

Основные претенденты на господдержку: молодые семьи, семьи с детьми, военнослужащие и молодые специалисты.

Господдержка возможна через субсидии, материнский капитал, и доплаты банкам за кредитование по низкой ставке.

Перед оформлением ипотечного кредита нужно оценить свои финансовые возможности, выбрать банк и программу, собрать полный пакет документов.

Погашение ипотечного кредита делает заемщика полноправным хозяином жилья без ограничений в правовом статусе.

Оценка статьи:

0 баллов проголосуй >>Но кредитование невозможно без серьёзного обеспечения интересов кредитора. Эволюция развития кредитования показала, что наиболее эффективно интересы кредитора могут быть защищены посредством использования залога недвижимости , поскольку:

- недвижимость сравнительно мало подвержена риску гибели или внезапного исчезновения;

- стоимость недвижимости имеет тенденцию к постоянному росту;

- высокая стоимость недвижимости и риск её потери являются мощным стимулом, побуждающим должника к точному и своевременному исполнению своих обязательств перед кредитором.

Одним из инструментов защиты интересов кредиторов посредством использования залога недвижимости явилась ипотека.

Ипотека — понятие и сущность

Термин "ипотека" в юридическом обороте обычно охватывает два понятия:

Ипотека как правоотношение — это залог недвижимости (земли, основных фондов, зданий, жилья) с целью получения ссуды.

Ипотека как ценная бумага — подразумевает : долговой инструмент, удостоверяющий права залогодержателя на недвижимое имущество.

Ипотечное кредитование — это кредитование под залог недвижимости, то есть кредитование с использованием ипотеки в качестве обеспечения возвратности кредитных средств.

В случае невозврата ссуды собственником имущества становится кредитор. Таким образом, ипотека — это особая форма обеспечения кредита.

Особенности ипотечного кредитования:- ипотекой признается залог имущества;

- долгосрочный характер ипотечного кредита (20 — 30 лет);

- заложенное имущество на период действия ипотеки остается, как правило, у должника;

- заложено может быть только то имущество, которое принадлежит залогодателю на праве собственности или на праве хозяйственного ведения;

- законодательной базой ипотечного кредитования являетсязалоговое право, на основе которого оформляется договор ипотеки и осуществляется распродажа перешедшего к кредитору имущества;

- развитие ипотечного кредитования предполагает наличие и развитого института ее оценки;

- ипотечное кредитование осуществляют, как правило, специализированные ипотечные банки.

- Залогодатель — физ. или юр.лицо, предоставившее недвижимое имущество в залог для обеспечения своего долга.

- Залогодержатель (ипотечный кредитор) — юридическое лицо, выдающее кредиты под залог недвижимого имущества.

Правовые основы ипотечного кредитования в России:

- Федеральный закон Российской Федерации «Об ипотеке (залоге недвижимости)» от 16.07.98;

- Федеральный закон Российской Федерации «Об оценочной деятельности в РФ» от 29.07.98.

Ипотека подлежит государственной регистрации учреждениями юстиции в Едином государственном реестре прав на недвижимое имущество.

Ипотека и банки

Ипотечные банки - специализированные банки, осуществляющие долгосрочное кредитование на под залог недвижимости.

Преимущества ипотечного кредитования для банков:

- сравнительно низкий риск при выдаче кредитов, так как они обеспечиваются недвижимостью;

- долгосрочность кредитования освобождает банки от частных переговоров с клиентами;

- ипотечные кредиты обеспечивают банку вполне стабильную клиентуру;

- закладные могут активно обращаются на вторичном рынке, что позволяет банку диверсифицировать свой риск, продав закладную после выдачи кредита.

Недостатки ипотечного кредитования для банков:

- необходимость держать в штате узких специалистов-профессионалов — оценщиков недвижимости, которую представляют в залог, что увеличивает издержки банка;

- долгосрочное отвлечение денежных средств;

- большая длительность срока, на который предоставляется кредит, является большой угрозой предстоящей прибыли банка, так как очень трудно спрогнозировать на десятилетия вперед динамику рыночных процентных ставок.

Механизм ипотечного кредитования

Ипотека — это кредит, полученный под залог недвижимости.

Основными документами для получения кредита, которые определяют взаимоотношения кредитора и заемщика, являются кредитный договор и договор о залоге.

Кредитный договор определяет цель получения ссуды, срок и размеры кредита, порядок выдачи и погашения кредита, инструменты кредитования (процентная ставка, условия и периодичность ее изменения), условия страхования ссуды, способ и форма проверки обеспеченности и целевого использования кредита, санкции за нецелевое использование и несвоевременный возврат ссуды, размер и порядок уплаты штрафов, порядок расторжения договора, дополнительные условия по соглашению кредитора и заемщика.

Ипотечный договор определяет форму, размер и порядок залогового обеспечения кредита.

Залог по ипотеке

Развитие ипотеки предполагает существование специфических видов ценных бумаг — закладных и ипотечных облигаций.

Закладная — это юридический документ о закладе (залоге) объекта недвижимости, который удостоверяет отдачу объекта в обеспечение обязательств под кредит.

Объект залога — недвижимое имущество, служащее обеспечением обязательств заемщика. Объект кредитования — конкретная цель. для достижения которой предоставляется ссуда.

Таким образом, возможны различные варианты сочетаний объекта залога и объекта кредитования. Например: ссуда на строительство жилья под залог земельного участка.

Механизм ипотечного кредитования существенно отличается от механизма формирования кредитных ресурсов в коммерческом банке. В развитых странах средства для предоставления кредита банк формирует, в основном, путем продажи закладных листов и собственного капитала.

Закладные листы - это долгосрочные залоговые обязательства банка, обеспечение надежными (или совокупными) ипотечными кредитами, по которым выплачивается твердый процент.

Закладные листы реализуются ипотечными банками на вторичном рынке инвесторам — другим кредитным институтам (в некоторых странах — любому инвестору).

Вторичный рынок — это процесс купли-продажи закладных ценных бумаг, выпущенных на первичном рынке. Обеспечить первичных кредиторов возможностью реализовать первичную закладную, а на полученный доход предоставить иной кредит на этом же рынке — это главная задача ипотечного капитала.

Инвестиции в закладные листы считаются надежным вложением капитала, т.к., кроме стабильного процентного дохода, вкладчик гарантирован от риска ипотекой. Конечно, рыночная стоимость заложенного имущества со временем может упасть, но здесь банки могут при реализации закладных предложить разные варианты хеджирования (снижения риска).

Продав закладные, кредитор пускает вырученные средства на предоставление новых ипотечных кредитов.

Погашение ипотечного кредита связано со сроком и процентом по реализуемым закладным. Если время действия закладных 10 лет, а твердая ставка процента 6,5%, то кредит должен быть выдан по ставке не менее 7% годовых для покрытия расходов по выпуску закладных и выплате процентов инвесторам. Изменение % ставки в зависимости от конъюнктуры рынка произойдет через 10 лет, если срок ипотеки более продолжительный. Погашение осуществляется с рассрочкой платежа, интервал (месяц, квартал, полугодие, ежегодно) устанавливается кредитным договором.

Схема ипотечной ссуды

Роль ипотеки в экономике

Ипотечное кредитование является неотъемлемым элементом . Отражая закономерности развития мирового банковского хозяйства, оно является одним из приоритетных инструментов развития .

Ипотека и кризисы

Мировой опыт свидетельствует, что ипотечное кредитование способствовало возрождению , оздоровлению , преодолению безработицы и, в конечном итоге, выходу из кризиса Соединенных Штатов Америки — в 30-е годы, Канады и Германии — в 40-50-е годы, Аргентины и Чили — в 70-80-е годы, а также ускорению проведения экономических реформ в целом ряде стран. Определенные надежды на ипотеку в качестве инструмента решения жилищной проблемы возлагаются и в России.

Ипотека и реальный сектор экономики

Развитие ипотечного бизнеса позитивно отражается на функционировании — промышленности, строительства, сельского хозяйства и т.д. Как показывает мировая практика, распространение ипотечного кредитования как эффективного способа финансирования капитальных вложений может способствовать преодолению инвестиционного кризиса.

Ипотека и банковская система

Ипотечное кредитование имеет большое значение непосредственно для развития банковской системы страны. Ипотека — это важнейший инструмент, обеспечивающий возвратность кредита. Ипотечный кредитный институт, действующий в рамках системы ипотечного кредитования, является относительно устойчивым и рентабельным субъектом экономической деятельности. Поэтому, чем больше в банковской системе таких кредитных институтов, тем стабильнее и эффективнее ее деятельность в экономической системе страны в целом.

Ипотека и социальное благополучие

Ипотечное кредитование, отвлекая денежные средства из текущего оборота во внутреннее накопление, в некоторой степени способствует снижению инфляции .

В современных условиях повышается значение ипотеки для . Жилищное ипотечное кредитование способствует обеспечению граждан доступной частной жилой собственностью, являясь мощным фактором класса общества.

Актуальность жилищного ипотечного кредита обусловлена тем, что его использование позволяет разрешить противоречия:

- между высокими ценами на недвижимость и текущими доходами населения;

- между денежными накоплениями у одной группы экономических субъектов и необходимостью их использования у другой.

Отсутствие в нашей стране в течение 70-и лет института на недвижимое имущество и института ипотеки привело к негативным последствиям — в значительной степени утерян опыт организации ипотечного кредитования как на уровне кредитного учреждения, так и на уровне государства в целом.

Если раньше практически единственной возможностью улучшить жилищные условия было получение государственного жилья, то сегодня эта проблема в основном решается гражданами через приобретение или строительство жилья за счёт собственных сбережений. Ограниченность бюджетных ресурсов сосредоточила внимание государства на решении жилищных проблем лишь отдельных групп населения. Однако основная его часть в настоящее время не в состоянии улучшить свои жилищные условия из-за отсутствия необходимых сбережений.

Создание системы ипотечного кредитования позволит сделать приобретение жилья доступным для основной части населения; обеспечит взаимосвязь между денежными ресурсами населения, банков, финансовых, строительных компаний и предприятий стройиндустрии, направляя финансовые средства в реальный сектор экономики.

Инфраструктура ипотечного кредитования

Эффективное функционирование системы ипотечных кредитных институтов невозможно без наличия соответствующих обеспечивающих элементов (инфраструктуры). Спецификой ипотечного кредитования является его теснейшая связь с оценкой стоимости, страхованием и регистрацией оборота недвижимого имущества, а также с вторичным рынком ипотечных кредитов. В связи с этим функционирование системы ипотечных институтов невозможно без наличия в стране:

- системы регистрации оборота недвижимого имущества;

- страховых организаций (компаний);

- организаций, профессионально занимающихся оценкой стоимости недвижимого имущества.

Развитая инфраструктура системы ипотечного кредитования обеспечивает эффективность ипотечных операций, повышение защищенности прав субъектов ипотечного кредитования.

Процедура оформления ипотечного займа во многом сложнее, чем получение потребительского кредита. Разберёмся какие шаги предстоит пройти заёмщику на пути к собственному жилью и какие документы понадобятся на каждом этапе совершения сделки.

Для юридических лиц

Онлайн-касса для ЕНВД

В июле 2017 года стартовал массовый переход ИП и юрлиц на контрольно-кассовую технику нового поколения (с фискализацией выручки). Для некоторых категорий представителей малого бизнеса законодательно установлены специальные условия такого перехода. В статье расскажем об особенностях применения онлайн-касс для предпринимателей на ЕНВД.

Что такое счета эскроу и как они работают

Счёт эскроу обеспечивает безопасные расчёты по сделке. Банк блокирует средства до тех пор, пока сторона договора не исполнит обязательства. Как работают счета эскроу, в чём их минусы и плюсы, расскажем далее.

Для юридических лиц

Эквайринг Модульбанка

Эквайринг бывает торговым, когда покупатель использует терминал для оплаты покупки. Также существует интернет-эквайринг, когда пользователь вводит данные карты, а банк списывает с неё деньги. Обе услуги доступны в Модульбанке.

Для юридических лиц

Как закрыть расчётный счёт в Сбербанке

Расчётный счёт – неотъемлемый инструмент совершения банковских операций при занятии предпринимательской деятельностью. Иногда обстоятельства складываются так, что его необходимо закрыть. Разберёмся, как закрыть расчётный счёт в Сбербанке.

Страхование от потери работы. Что это такое и кому стоит оформлять

После кризиса 2009 года в России стало приобретать популярность страхование от потери работы. Это дополнительная опция к кредиту, которая гарантирует выплаты, если заёмщик оказывается нетрудоустроенным. Разберёмся, в чём плюсы и минусы этого вида страхования и когда его стоит оформлять.

Тесные связи

Промсвязьбанк предлагает пользователям cian.ru особые условия по ипотеке

Пользователи портала cian.ru могут приобрести недвижимость в кредит по специальной ставке. Такую возможность предоставляет Промсвязьбанк. Ипотеку на покупку нового жилья на сайте можно оформить по ставке от 9,8% годовых, на покупку «вторички» – по ставке от 10,2 процентного пункта.Промсвязьбанк также готов сделать пользователям ЦИАН

30 мая 2019Банковские дискуссии

Парламентарии называют снижение ипотечной ставки до 8% реальным

Доступная ипотека, адресная социальная помощь и государственные субсидии для отдельных групп заёмщиков – эти вопросы обсудили во вторник депутаты ГД РФ на парламентских слушаниях, в которых приняли участие представители Центробанка, Минфина, банковской сферы и эксперты рынка.14 мая нижняя палата российского парламента обсуждала

17 мая 2019Банк «Центр-инвест» дарит ипотечным клиентам дисконт на ремонт

При оформлении ипотечного соглашения банк «Центр-инвест» дарит клиентам скидку на ремонт квартиры в размере до 12% годовых. Дисконтное предложение актуально до конца текущего года. Партнёром кредитного учреждения выступает компания «Дверивелл», продающая различные типы дверей, а также магазины керамической плитки, обоев, люстр

10 авг 2018Финансовые результаты

В 2017 году Россельхозбанк выдал 43 тыс. ипотечных займов

За прошедший год Россельхозбанк заключил 43 тысячи ипотечных соглашений на общую сумму в 73 миллиарда 300 миллионов рублей. Рост показателя за отчётный период составил 11%. Общий объём ипотечного портфеля кредитного учреждения достиг к концу года 182 миллиардов рублей (+24% за 12 месяцев).Средний «чек» по ипотечным займам РСХБ в 2017 году

25 янв 2018Банк «Национальный стандарт» предлагает ипотеку по ставке в 6% годовых

Банк «Национальный стандарт» предлагает всем желающим оформить ипотечную ссуду по ставке в 6% годовых. Предложение актуально при покупке готовых квартир в жилом комплексе «Балаклавский, 16» (станция метро «Чертановская»).В качестве созаёмщиков банк разрешает привлекать супругов и близких родственников. Минимальный размер ссуды

10 окт 2017Финансовые результаты

Ипотечный портфель Социнвестбанка вырос на 200%

В текущем году Социнвестбанку удалось нарастить объём портфеля ипотечных кредитов на 200% – до 400 миллионов рублей. С начала года банк выдал клиентам на покупку недвижимости 220 миллионов рублей.На начало января 2017 года Социнвестбанк находился на 93 месте в рейтинге кредитных учреждений России по объёму выданных ипотечных ссуд.

04 сент 2017Изменение ставок

Газпромбанк снижает ставки по ипотеке

Газпромбанк снизил ставки по ипотечным займам. Также банк запустил специальную дисконтную ипотечную программу для желающих приобрести квартиры на этапе строительства. Льготная ставка (10,25% годовых) действует при оформлении страхового договора, защищающего клиента от несчастного случая.Акция проводится до конца декабря 2017 года.

02 мая 2017Новый продукт

Банк Зенит изменил параметры ипотеки для военнослужащих

Банк Зенит расширил линейку «военной ипотеки» и пересмотрел ряд параметров по некоторым программам. Изменения коснулись следующих продуктов.Введён тарифный план «Семейный». Он разработан для семей военных, в которых оба супруга участвуют в НИС. Максимальная сумма кредита составляет 4,6 миллиона рублей для покупки недвижимости

09 фев 2017

Ипотека - залог недвижимого имущества, главным образом земли и строений, с целью получения ипотечной ссуды. Ипотека представляет такой вид залога, при котором закладываемое имущество не передается в руки кредитора, а остается у должника. Под ипотекой понимают также закладную и долг по ипотечному кредиту.

Ипотечное кредитование это выдача кредита банком под залог недвижимого имущества. Ипотечный кредит одна из составляющих ипотечной системы. В настоящее время ипотечное кредитование является одним из способов улучшения жилищных условий граждан. Граждане берут в банках кредиты на покупку недвижимого имущества, при этом сама приобретаемая недвижимость поступает в ипотеку (залог) банку как гарантия возврата кредита (ипотека в силу закона).

Ипотечным кредитованием является также залог уже существующего недвижимого имущества собственника для получения им кредита или займа, которые будут направлены либо на ремонт или строительство, либо на иные нужды по усмотрению заемщика-залогодателя (в большинстве случаев он же является собственником недвижимости).

Анализ ипотечного кредитования позволяет выделить два его основных направления:

Ипотечное кредитование физических лиц в части приобретения жилья, с целью улучшении существующих жилищных условий под залог жилой недвижимости или прав на нее;

Ипотечное кредитование юридических лиц на развитие бизнеса, где гарантией возврата также выступает недвижимое имущество, и собственно ипотечное жилищное кредитование.

На современном этапе развития экономики, во многих странах мира приобретение жилья в кредит является не только основной формой решения жилищной проблемы, но и сферой экономической деятельности, ключевую роль в которой играют банковские и другие кредитные структуры.

Двухуровневая система ипотечного кредитования:

1) заемщик - юридическое или физическое лицо, берущее кредит под залог недвижимости;

2) кредитор - банк;

3) ипотечное общество (агент) - основной элемент самофинансируемой системы ипотечного кредитования. Оно выкупает у банка закладные, выпускает ценные бумаги, обеспеченные ипотечными кредитами. Средства от продажи таких ценных бумаг идут на новые кредиты;

4) инвесторы - покупатели ипотечных ценных бумаг. Как правило, это пенсионные фонды, страховые компании, банки.

При одноуровневой системе ипотечного кредитования кредитор в лице банка самостоятельно выпускает ценные бумаги облигационного типа: так называемые «закладные листы».

Суть двухуровневой модели состоит в том, что выданные на первичном ипотечном рынке ипотечные кредиты переуступаются специально созданным субъектам - операторам вторичного рынка. Секьюритизация - трансформация банковских кредитов и других активов в фондовые ценности для продажи инвесторам. Секьюритизованные ипотечные кредиты облегчают доступ агентств к готовым инвестиционным рынкам. Вторичный рынок позволяет первичным кредиторам продавать займы и таким образом получать средства, необходимые для выдачи новых займов. Созданием вторичного рынка достигается экономическая цель перераспределения рисков и их снижения за счет распределения кредитных и рыночных рисков по каждому кредиту среди множества инвесторов.

За счет организации вторичного ипотечного рынка в странах англо-саксонской системы права достигаются определенные цели: перераспределение капиталов как из различных регионов, так и из различных областей деятельности: рефинансирование первоначальных кредиторов; снятие рисков с первоначальных кредиторов за счет переуступки ипотечных кредитов операторам вторичного ипотечного рынка; перераспределение рисков, связанных с осуществлением ипотечного кредитования между участниками вторичного ипотечного рынка.

Суть одноуровневой системы ипотечного кредитования состоит в том, что выдавший кредит ипотечный банк самостоятельно рефинансирует ипотечные кредиты за счет выпуска ценных бумаг облигационного типа - закладных листов. Выпуск и обращение закладных листов регулируются специальным законодательством. Деятельность эмитентов закладных листов, как правило, законодательно ограничена выдачей ипотечных кредитов и иными операциями, характеризующимися невысокой степенью риска.

Государственная поддержка ипотечного кредитования:

1) ОАО «Агентство по ипотечному жилищному кредитованию» (АИЖК) - создано Правительством Российской Федерации в 1997 году для обеспечения ликвидности российских коммерческих банков, предоставляющих долгосрочные жилищные кредиты населению, за счет покупки прав требований по таким кредитам на средства, привлекаемые путем размещения облигаций Агентства на фондовом рынке.

100 % акций АИЖК принадлежит Правительству РФ в лице Федерального агентства по управлению государственным имуществом.

Целью АИЖК являются:

Создание общих стандартов ипотечного жилищного кредитования;

Обеспечение доступности ипотечных кредитов для населения на всей территории России;

Создание института рефинансирования ипотечных кредиторов;

Создание вторичного рынка для обязательств, обеспеченных ипотекой;

Формирование рынка ипотечных ценных бумаг.

2) Программа ВЭБ - основные направления инвестирования средств:

Собственные средства Внешэкономбанка в облигации с ипотечным покрытием

Средства пенсионных накоплений, находящихся под управлением Внешэкономбанка как государственной управляющей компании

Средства Фонда национального благосостояния, выделяемые Правительством РФ

Залогодатель – физическое или юридическое лицо, предоставившее недвижимое имущество в залог для обеспечения своего долга. К ним предъявляются следующие требования:

Надежность и платежеспособность;

Добровольное предоставление в залог недвижимого имущества;

Способность внести авансовые платежи.

Залогодержатели – юридические лица, выдающие кредиты под залог недвижимого имущества. К ним относятся банки, фонды и другие кредитные учреждения, с которыми залогодатели заключают договор о предоставлении ипотечного кредита. Ипотечные кредиторы осуществляют обслуживание выданных ипотечных кредитов в течение всего срока действия кредитного договора.

Ипотечный банк – учреждение, которое специализируется на выдаче долгосрочного кредита под залог недвижимости. Ссуды такими банками выдаются не только на жилищное, но и на производственное строительство.

Совершенствование ипотечного кредитования:

1) уменьшение количества документов, которые необходимы для получения ипотечного кредита, а также уменьшение сроков рассмотрения предоставленных документов. Одним из путей совершенствования ипотечного кредитования является введение электронного документооборота и цифровой электронной подписи, благодаря которым можно существенно упростить процесс подачи документов для получения ипотечного кредита.

2) создание бюро кредитных историй, деятельность которых позволяет существенно ускорить процесс принятия решений о выдаче ипотечного кредита.

3) снижение первоначальных взносов, которые сейчас могут достигать 50% от стоимости жилья.

4) разработка и реализация государственных и муниципальных программ, с помощью которых различные категории населения нашей страны смогут приобрести собственное жилье. В настоящее время военные, молодые семьи, а также работники некоторых предприятий могут рассчитывать на существенные льготы при покупке жилья с помощью ипотеки, кроме того, покупатели квартир могут рассчитывать на существенный налоговый вычет в течение нескольких лет при покупке квартиры.

5) разработка законодательства, которое позволит защитить права владельцев ипотечных квартир. Не секрет, что многие кредитные организации пользуются правовой неграмотностью россиян и составляют договора таким образом, чтобы получить как можно больше прибыли с заемщика.

Проблемы ипотечного кредитования:

1) Рост стоимости жилья

2) Низкий уровень доходов

3) Высокие процентные ставки

Приветствуем! Сегодня поговорим про ипотечный кредит на приобретение жилья. Вы узнаете, что такое ипотека на покупку жилья, что нужно для приобретения жилья в ипотеку, как правильно выбрать банк и как купленная в ипотеку квартира правильно оформляется.

Жилье относится к базовым потребностям современного человека. Перед каждым взрослым человеком нередко возникает вопрос о том, как его купить, если цены непомерно высоки, а такой суммы на руках нет. Альтернатива в этом случае – ипотечное кредитование.

Покупка жилья в ипотеку подразумевает банковскую целевую субсидию, выдаваемую на длительный срок. При этом заемщик обязуется вернуть банку сумму основного кредита плюс установленные банком процентные ставки за пользование средствами. Сроки кредитования на данный тип услуги – от 5 до 30 лет. При этом приобретаемый объект остается на период кредитования в залоге у кредитной организации.

Тем, кто решился на такой шаг, предстоит сделать глубокий анализ параметров предстоящей ипотеки по нескольким критериям и сделать выбор. Такой выбор будет сопровождать потенциального заемщика на всех этапах оформления кредита. Это следующие параметры:

- Вид ипотеки. На сегодняшний день в России ипотека реализуется коммерческими банками и с государственной поддержкой в виде специальных программ. Участие в государственных программах доступно лишь определенным категориям граждан: работники бюджетных организаций, военнослужащие и молодые семьи. Кредит с участием государства отличается более низкими процентами. Так, в 2017-году ставки варьируются в пределах 12% в противовес банковским 13-17%.

- Тип жилья. Здесь приходится выбирать между новостройкой и вторичным жильем. Тип жилья напрямую влияют на формирование процентной ставки по ипотеке. Строящийся дом, в котором квартиры не введены в эксплуатацию, считается фактором риска для банка. Кредитор учитывает тот факт, что строительство может остановиться на любом этапе или вовсе может не приниматься на эксплуатацию государственными надзирательными органами. В случае просрочки заемщика, банк не сможет реализовать такое жилье и потеряет средства.

Выход из этой ситуации – выбор квартир тех застройщиков, кто сотрудничает с банком.

Что касается вторичного жилья, то каждый банк имеет свою карту, согласно которой должен быть расположен приобретаемый объект. Есть ряд требований к техническому состоянию: аварийные постройки, которые могут быть снесены в ближайшем будущем, не принимаются.

- Тип платежа. Основных видов два: аннуитетный и дифференцированный. Первый вариант предполагает погашение кредита равными суммами до конца срока, а второй отличается тем, что процентные ставки будут выплачены вначале кредита, а к концу остается только погашение тела займа. По умолчанию почти все банки в России используют аннуитетный тип платежей. Но если заемщик вправе инициировать дифференцированный тип. Вопрос в том, какой вариант выгоден.

Следует учитывать, что выгодность кредита складывается из многих факторов и определяется лишь относительно. Но при прочих равных условиях дифференцированное погашение более выгодно.

- Валюта займа. Не следует повторить ошибку тех 600 000 граждан, которые в последние годы брали ипотеку в иностранной валюте и оказались в очень затруднительном положении. Колебания валютного курса последних лет сыграли злую шутку. В 2014-2015-годах из-за разницы курса рубля в отношении валюты ежемесячные погашения заемщиков выросли почти в 2 раза. Победителями из этой ситуации выходят только банки, а заемщики теряют не только жилье, но и внесенные за него ранее средства.

Как правило, валютные кредиты всегда предлагаются по существенно низким процентным ставкам. Но как показала практика, риски непомерно высоки. Поэтому выбор должен быть сделан однозначно в пользу рубля.

Банки соглашаются на выдачу средств после того как полностью будут убеждены в минимизации собственных рисков. Этот показатель выражается в платежеспособности потенциального заемщика и ликвидности приобретаемого жилья.

Что можно приобрести в ипотеку

На заемные средства можно купить жилые и коммерческие помещения, загородные дома или коттеджи, земельные участки и даже строящиеся объекты.

Относительно покупаемого жилья каждый банк выдвигает собственные жесткие требования. Их следует уточнить в каждом финансовом учреждении отдельно. Но общий знаменатель требований идентичен. Критерии оценки недвижимости в целом касаются следующих характеристик:

- юридическая «чистота» объекта;

- технические характеристики;

- ликвидность.

Ипотека жилых помещений относительно объекта требует соблюдения следующих юридических требований:

- Квартира или дом не должны являться объектом залога или судебных разбирательств;

- Если собственник – престарелый или несовершеннолетний или таковые состоят в доле за недвижимость;

- Приватизированное жилье также подлежит тщательной проверке. Если есть люди, имеющие свою долю, то они могут в любое время предъявить свое право на часть имущества;

- Владелец жилого объекта должен быть дееспособным;

- Квартира или дом выставлен на продажу сразу по наступлению права наследства;

- Продажа объекта по доверенности.

Подробная информация об отчуждении объектов недвижимости, о наличии арендных обязательств или судебного ареста можно получить через МФЦ или обратившись в ЕГРП. Правоустанавливающие документы выдаются в виде выписки из соответствующих реестров. Их сбором занимается сам продавец перед проведением сделки.

Показателем технического состояния является год постройки жилья. Банки отдают предпочтение постройкам, не старше 1990-годов постройки. А вот у «хрущевок», несмотря на их практичность и качество, все меньше покупательского интереса, так как уже через несколько лет они могут считаться ветхим и лишаются той малой доли ликвидности. В целом технический износ дома должен составлять не более 60%.

Некоторые банки не принимают на финансирование квартиры студийного типа. В таком случае придется подыскать жилье с отдельной кухней. Также финансированию не подлежат объекты недвижимости, в которых отсутствуют сети коммуникаций.

Высокой покупательской привлекательностью обладают строящиеся дома.

Также следует проявить внимательность к квартирам, где проведено перепрофилирование. Изменение первоначальной планировки квартиры в многоэтажном доме требует технического согласования и наличия разрешительной документации. На практике не все владельцы соблюдают эти правила.

Если делать ставку на строящееся жилье, то следует выбрать из предложений той строительной компании, которая имеет аккредитацию в выбранном банке. В противном случае велика вероятность, что банк не захочет рисковать инвестировать.

Ликвидность жилья означает ее котируемость на рынке сегодня и в течение ближайших десятилетий. Этот параметр определяется на основе экспертного заключения лицензированного оценщика недвижимости. Финансовые учреждения склонны доверять своим специалистам по оценке, чем тем, кого предпочел клиент. По этому пункту целесообразно полагаться на рекомендации потенциального кредитора.

Как выбрать банк

Россияне не испытывают сложностей при выборе банковских услуг и продукций. Количество лицензированных банков по состоянию на 2017-год составляет 623. Выбор банка в таких случаях определяется только по индивидуальным параметрам. Каковы эти параметры? Перечислим по порядку.

- Процентная ставка. Относительно этого пункта прогнозы специалистов на 2017-год весьма оптимистичны. В частности, стоит вспомнить речь министра финансов РФ Антона Силуанова. Согласно его мнению, в ближайшее 2 года ожидается снижение процентных ставок до 7-8%. А уже в текущем 2017-году население может выплачивать 10% годовые на жилье.

Благоприятным условием для этого должны были послужить цены на нефть и наблюдающаяся в последние годы стагнация рынка недвижимости. Однако цены на нефть не достигли ожидаемого уровня и ситуация остается нестабильной.

Но, тем не менее, можно заметить положительную динамику в ипотечных предложениях ведущих банков страны.

- Первоначальный взнос. Обычно эта сумма составляет от 10 до 30% от стоимости приобретаемого объекта. Но как быть, если такой суммы нет?

Ряд банков готовы оплатить всю стоимость недвижимости. В таком случае, естественно, процентные ставки будут на порядок выше. Например, Металлинвестбанк предлагает ипотечную продукцию с аналогичным названием. Такое финансирование доступно для тех, кто трудится по найму. Процентные ставки составляют 14% годовых. При этом есть важное условие – доход заемщика должен превышать сумму ежемесячных платежей по ипотеке как минимум в два раза.

Аналогичные предложения есть в банке «Возрождение» и Промсвязьбанк дают под 13% годовых.

- Без подтверждения доходов. Следующий нюанс касается тех 30% российских граждан, которые трудятся в теневом секторе экономики. Такие граждане получают зарплату в «конвертах», поэтому у них нет возможности подтвердить свой доход официальными справками. Некоторые банки учитывают такие реалии. Банки предоставляют ипотеку по двум документам или по справке по форме банка.

Используйте наш сервис « », чтобы сделать правильный выбор среди лучших предложений банков.

Этапы ипотечной сделки

Когда вся аналитическая часть работы по выбору ипотеки проделана, пора приступить к практической части. Ипотечная сделка состоит из нескольких этапов. Процесс получения может длиться несколько месяцев.

Сбор документов

Базовый пакет документов включает в себя следующие бумаги:

- общегражданские паспорта участников сделки: супруги и поручители (если предполагается);

- документ, подтверждающий семейное положение;

- справка о доходах или 2-НДФЛ;

- документы подтверждающие трудовую деятельность.

У каждого банка свой установленный список к документам, поэтому на практике придется собрать гораздо больше документов. С этими документами следует идти к кредитному специалисту. В банке предстоит заполнить простую анкету и подписать заявку.

Рассмотрение документов

Банк принимает документы на рассмотрение и в течение нескольких ближайших недель выносит решение: положительное или отказ. В первом случае кредитный специалист озвучит максимальную сумму, на которую заемщик может рассчитывать, и сообщит параметры приобретаемого жилья. Решение банка обычно действует в течение 2-6 месяцев. В течение этого срока необходимо подобрать подходящее жилье.

В случае отказа не стоит опускать руки. Большинство полученных справок действительно в течение 6 месяцев. Заявку следует подавать уже в другие банки.

Подбор недвижимости

Когда подходящее жилье найдено, заемщику потребуется получить копию следующих документов и отнести в банк: